Nguồn: “How TSMC has mastered the geopolitics of chipmaking”, The Economist, 26/04/2021.

Biên dịch: Phan Nguyên

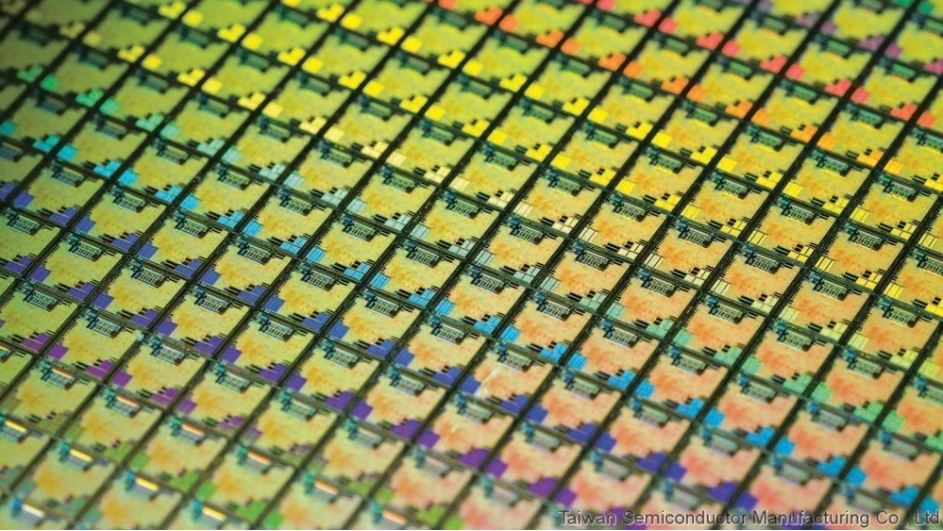

Công nghệ của các nhà sản xuất chip có vẻ kỳ diệu. Họ sử dụng ánh sáng để dập các thiết kế phức tạp trên một đĩa silicon tinh thể có kích thước bằng đĩa ăn tối, tạo thành các bảng mạch điện. Sau khi được cắt ra khỏi đĩa, từng mảng nhỏ được gọi là một con chip. Công việc của chip là vận chuyển các electron theo một cơ chế toán học do mã máy tính quy định. Chúng làm các phép toán giúp vận hành thế giới kỹ thuật số, từ Twitter và TikTok cho đến đồ chơi và xe tăng. Nếu không có chúng, toàn bộ ngành công nghiệp không thể hoạt động bình thường, như các nhà sản xuất ô tô nhận thấy khi họ hiện đang phải tạm dừng sản xuất do thiếu chip.

Công ty quan trọng nhất trong lĩnh vực này là Công ty Sản xuất Chất bán dẫn Đài Loan (TSMC). Công ty này kiểm soát 84% thị phần của những chip có bảng mạch nhỏ nhất, hiệu quả nhất mà các thương hiệu công nghệ lớn nhất thế giới, từ Apple ở Mỹ đến Alibaba ở Trung Quốc, dựa vào đó để làm cho các sản phẩm và dịch vụ hấp dẫn của họ trở nên khả thi. Khi nhu cầu về những con chip tiên tiến nhất tăng cao nhờ sự mở rộng của các mạng thông tin nhanh và điện toán đám mây, TSMC đang đổ thêm một khoản tiền lớn vào việc mở rộng sự thống trị của mình.

Đây đã được chứng minh là một mô hình kinh doanh thành công. Năm ngoái lợi nhuận từ hoạt động kinh doanh của TSMC là 20 tỷ đô la trên doanh thu 48 tỷ đô la. Công ty này, theo cách nói của Dan Hutcheson thuộc VLSIresearch, một công ty phân tích, là “viên kim cương hy vọng của ngành bán dẫn” —và với giá trị vốn hóa thị trường cao ngất ngưởng 564 tỷ đô la, công ty này có giá trị lớn thứ 11 thế giới. Nó cũng là một chủ thể địa chính trị sắc sảo, lách qua căng thẳng gia tăng giữa hai siêu cường, trong đó có các căng thẳng xoay quanh số phận của quê hương Đài Loan, nơi Trung Quốc tuyên bố là một phần lãnh thổ của mình nhưng được Mỹ hỗ trợ quân sự. Năm 2020, 62% doanh thu của TSMC đến từ các khách hàng có trụ sở chính ở Bắc Mỹ và 17% là từ những khách hàng có trụ sở tại Trung Quốc. Công ty đã quản lý sự đối kháng địa chính trị bằng cách biến mình thành một phần không thể thiếu trong tham vọng công nghệ của cả Mỹ và Trung Quốc.

TSMC được thành lập vào năm 1987 và trong một phần tư thế kỷ đầu tiên đã tạo ra hầu hết các bộ vi xử lý không có gì nổi bật, thua xa công nghệ tiên tiến. Điều đó đã thay đổi vào năm 2012 khi họ đàm phán hợp đồng đầu tiên để sản xuất những con chip tiên tiến cho iPhone. Apple muốn TSMC đẩy mạnh công nghệ sản xuất của mình càng xa càng tốt, càng nhanh càng tốt, để có được lợi thế so với các nhà sản xuất thiết bị đối thủ. Apple, vốn nổi tiếng kín đáo, đánh giá cao cách Morris Chang, người sáng lập TSMC, đưa việc bảo vệ bí mật thương mại trở thành một trong những ưu tiên của công ty mình; khách đến thăm cơ sở của công ty sẽ bị bịt cổng USB của máy tính xách tay ngay cả khi họ chỉ đến thăm một phòng họp.

Hai năm sau, chip của công ty Đài Loan đã cung cấp sức mạnh cho iPhone 6, điện thoại thông minh bán chạy nhất mọi thời đại. Doanh thu từ 220 triệu chiếc iPhone là bước khởi đầu của TSMC. Một số đối thủ cạnh tranh của Apple cũng sử dụng TSMC làm nhà cung cấp và muốn điều tương tự như gã khổng lồ của Mỹ. Tất cả đều chi trả xứng đáng cho những nỗ lực của nhà sản xuất chip.

Nhờ sự thuận lợi này, TSMC bắt đầu vượt lên dẫn trước. Họ đã vượt qua Intel, gã khổng lồ của Mỹ từng độc quyền ở vị trí dẫn đầu (xem biểu đồ 1). Đối thủ còn lại của họ trong lĩnh vực chip tiên tiến, Samsung của Hàn Quốc, hầu như không thể theo kịp. Chính năng lực sản xuất của TSMC khiến Peter Hanbury tại Bain, một công ty tư vấn, cho rằng công ty này đã giúp Định luật Moore, vốn dự báo rằng ngành bán dẫn sẽ tăng gấp đôi công suất xử lý sau mỗi hai năm, sẽ chính xác ít nhất thêm 8-10 năm nữa.

Khoảng cách dẫn trước các đối thủ ngày càng lớn. TSMC đang đổ tiền mặt vào các “nhà máy sản xuất chip” tiên tiến với tốc độ chưa từng có. Vào tháng 1, họ cho biết sẽ tăng chi tiêu đầu tư cho năm 2021 lên 25 – 28 tỷ đô la, so với 17 tỷ đô la vào năm 2020. Vào tháng 4, họ lại tăng một lần nữa, lên 30 tỷ đô la. Công ty có kế hoạch chi 100 tỷ đô la trong ba năm tới. Toàn bộ 80% chi tiêu của năm nay sẽ dành cho các công nghệ tiên tiến.

Họ cũng đã ngừng giảm giá. Trong lĩnh vực sản xuất chip với sức mạnh xử lý ngày càng rẻ hơn, điều này cũng tương đương với việc tăng giá. Giám đốc điều hành của công ty, C.C. Wei, cho biết họ sẽ bỏ qua kế hoạch giảm giá vào tháng 12 năm 2021 và giữ nguyên giá trong một năm. IC Insights, một công ty nghiên cứu, tính toán rằng TSMC có thể tính giá các chip tiên tiến nhất của mình cao hơn từ hai đến ba lần so với mức giá mà những con chip công nghệ tiên tiến thứ hai có thể mang lại.

Điều này tạo ra một vòng tác động tích cực. Khả năng phát triển công nghệ mới nhất trước các đối thủ khác cho phép TSMC tính giá cao hơn và kiếm được nhiều lợi nhuận hơn, nhờ đó chuyển sang thế hệ công nghệ tiếp theo để tiếp tục chu kỳ. Và chu kỳ đang quay nhanh hơn bao giờ hết. Bốn thế hệ công nghệ trước đây, TSMC phải mất hai năm để những con chip tiên tiến này đóng góp 20% doanh thu; nhưng nay thế hệ mới nhất chỉ cần sáu tháng để đạt được mức tương tự (xem biểu đồ 2). Thu nhập từ hoạt động kinh doanh, vốn tăng trưởng với tốc độ trung bình 8% mỗi năm trong thập niên trước 2012, nay đã tăng với tốc độ trung bình 15%. Kết hợp với doanh thu mà các nhà thiết kế chip kiếm được từ các con chip do TSMC sản xuất, công ty này và khách hàng chiếm tới 39% thị trường vi xử lý toàn cầu, theo VLSIresearch, tăng từ mức 9% vào năm 2000 và cao hơn 1/3 so với mức thống trị của Intel trước đây.

Đây là một vị thế đáng ghen tị. Nhưng đó không phải là một vị thế không thể bị tấn công. Kinh nghiệm của Intel, vốn đã bị tụt hậu trong hai thế hệ chip gần đây do những sai lầm về công nghệ, cho thấy rằng ngay cả những nhà sản xuất tiên tiến nhất cũng có thể bị vượt qua. Hoạt động kinh doanh chip cũng nổi tiếng là mang tính chu kỳ. Sự bùng nổ dẫn đến thừa công suất, có thể gây ra tình trạng vỡ bong bóng. Nếu nhu cầu giảm xuống khi các nước giàu thoát khỏi đại dịch nhưng người dân đã mua các thiết bị từ trước để làm việc và thư giãn tại nhà, lợi nhuận của TSMC sẽ bị ảnh hưởng. Điều đó sẽ làm căng thẳng dòng tiền của công ty, vốn chỉ có 13 tỷ đô la tiền mặt, một số tiền tương đối khiêm tốn theo tiêu chuẩn của các công ty công nghệ lớn. Để hỗ trợ tài chính cho các dự án tiên tiến nhất của mình, công ty đã phát hành lô trái phiếu trị giá 6,5 tỷ đô la chỉ trong sáu tháng qua.

Mối đe dọa nghiêm trọng nhất đối với TSMC đến từ các cuộc đối đầu Trung – Mỹ. Vị thế của công ty trong lĩnh vực công nghệ tiên tiến tạo ra một tấm đệm chống lại sự hỗn loạn địa chính trị. Những người trong ngành công nghiệp chip nói rằng chính phủ Đài Loan khuyến khích tất cả các nhà sản xuất chip của họ, bao gồm cả TSMC, duy trì hoạt động sản xuất tiên tiến của mình ngay tại Đài Loan như một cách tự vệ trước sự can thiệp của nước ngoài. Các nhà sản xuất theo hợp đồng của Đài Loan chiếm tới 2/3 doanh số bán chip toàn cầu.

Điều này dẫn tới việc 97% tài sản dài hạn trị giá 57 tỷ đô la của TSMC nằm ở Đài Loan (xem biểu đồ 3). Trong số này có các nhà máy sản xuất chip tiên tiến nhất của nó. Khoảng 90% trong số 56.800 nhân viên của công ty, trong đó một nửa có bằng tiến sĩ hoặc thạc sĩ, làm việc tại Đài Loan. Công ty đã ve vãn cả Mỹ và Trung Quốc, đề nghị đầu tư nhiều hơn vào các dây chuyền sản xuất tại hai siêu cường này. Nhưng đây chỉ là một sô diễn ngoại giao. Nhà máy Trung Quốc của họ ở Nam Kinh, khai trương vào năm 2018, chỉ sản xuất các con chip đi sau hai hoặc ba thế hệ so với công nghệ tiên tiến nhất. Vào thời điểm nhà máy đầu tiên tại Mỹ, được thiết kế tiên tiến hơn so với nhà máy ở Nam Kinh, đi vào hoạt động vào năm 2024, TSMC sẽ đã tung ra những con chip thậm chí còn mạnh hơn ở quê nhà. Theo ước tính của chúng tôi, dựa trên các kế hoạch đầu tư được tiết lộ, giá trị ròng của các nhà máy và thiết bị đi kèm của TSMC sẽ tăng gần gấp đôi vào năm 2025 nhưng 86% trong số đó vẫn đặt ở Đài Loan.

Trong ba năm qua, chính phủ Mỹ đã bắt đầu phá vỡ sự cân bằng mong manh. Họ đã thắt chặt kiểm soát xuất khẩu, cấm bất kỳ công ty nước ngoài nào sử dụng các công cụ của Mỹ để sản xuất chip cho Huawei, một gã khổng lồ công nghệ Trung Quốc. Quy định này áp dụng cho TSMC, vốn vào năm 2019 đã bán cho Huawei nhiều chip hơn bất kỳ khách hàng nào khác trừ Apple. Hầu hết trong số này được dành cho điện thoại thông minh, và các nhà sản xuất thiết bị cầm tay khác của Trung Quốc như Oppo đã vui vẻ giành lấy những gì Huawei không làm được. Tuy nhiên, những nỗ lực khác của Mỹ nhằm ngăn TSMC làm ăn với Trung Quốc có thể khiến chính quyền Bắc Kinh phải can thiệp. Trung Quốc vẫn từ chối loại trừ việc giành lại Đài Loan bằng vũ lực. Chính quyền Biden cũng đã công bố kế hoạch của chính phủ trị giá 50 tỷ đô la để hồi sinh ngành sản xuất chip trong nước: người ta nghi ngờ việc các khoản trợ cấp này sẽ giúp khôi phục lại vị thế tối cao của Intel nhưng sáng kiến này có thể gây thêm áp lực khiến TSMC phải đặt các nhà máy sản xuất tiên tiến của họ ở Mỹ, một cái bẫy chiến lược mà công ty muốn chống lại.

Các cường quốc đối địch cho đến nay vẫn hạn chế can thiệp trực tiếp vào TSMC, có lẽ vì tin rằng đây là cách đáng tin cậy nhất để đạt được các mục tiêu công nghệ của họ. Nếu tầm quan trọng của TSMC không ngừng tăng lên, một trong hai nước có thể quyết định rằng công ty này quá giá trị để có thể được để yên.