Nguồn: David Fickling, “Tokyo’s Too Cautious to Take Hong Kong’s Mantle”, Bloomberg, 03/12/2019.

Biên dịch: Ngô Việt Nguyên

Ba thập niên trước, sẽ là kỳ quặc khi hỏi “Thành phố nào sẽ trở thành trung tâm tài chính của châu Á?” Chắc chắn là Tokyo rồi. Hiện tại cũng như trong tương lai.

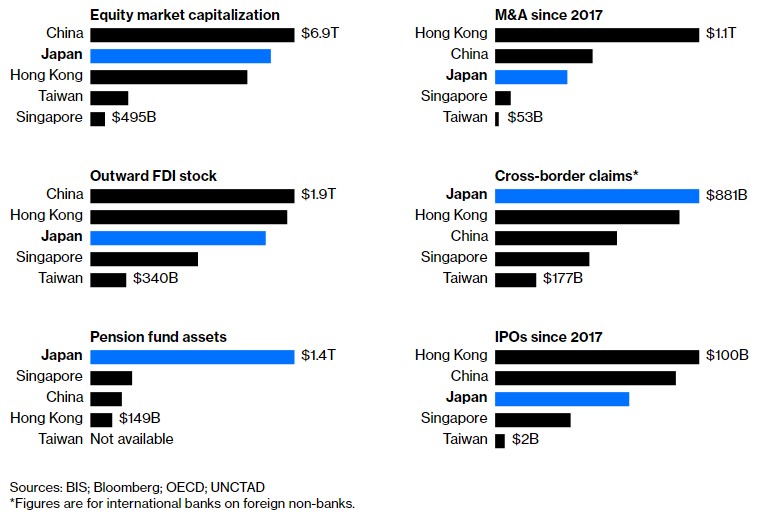

Thành phố lớn nhất thế giới cũng là thủ đô của nền kinh tế lớn thứ ba thế giới và là nơi tọa lạc các quỹ lương hưu lớn nhất thế giới sau Mỹ. Đồng yên Nhật là đồng tiền được trao đổi nhiều chỉ sau đô la Mỹ và đồng Euro, và Nhật là nguồn FDI lớn nhất thế giới năm 2018 với tổng kim ngạch đạt mức 143 tỉ đô la Mỹ. Các nhân viên ngân hàng cao cấp ở Hồng Kông vẫn thường được gọi là “giám đốc khu vực châu Á trừ Nhật,” như thể đất nước này quan trọng bằng phần còn lại của cả châu lục.

Thậm chí đến thập niên 1990, tầm quan trọng của Tokyo được coi như một điều rõ ràng. “Ai cũng thừa nhận rằng trên thế giới chỉ có ba trung tâm tài chính toàn cầu, đó là London, New York, và Tokyo,” theo giáo sư Y.C. Jao ở Đại học Hồng Kông trong một bài viết năm 1997. “Hồng Kông không đủ tầm để so sánh.”

Thua nhưng chưa đầu hàng

Chỉ có Nhật mới sánh được với Trung Quốc và Hồng Kông khi nói đến những số liệu chính về quy mô thị trường tài chính.

Vậy điều gì đã thay đổi? Câu trả lời rõ ràng nhất là Trung Quốc. Vào năm 1999, họ vượt Nhật trở thành nền kinh tế lớn nhất châu Á tính theo sức mua. Một thập niên sau, họ vượt Nhật về GDP tính theo giá trị đô la tuyệt đối, cùng lúc mà trận động đất và sóng thần ở Tohoku và thảm họa hạt nhân ở Fukushima đã làm nhiều cư dân nước ngoài ra đi.

Cùng lúc đó, sự đình trệ kinh tế lâu năm của Nhật đã biến nó trở thành một địa điểm thiếu hấp dẫn để đầu tư. Ngay cả sau giai đoạn thị trường chứng khoán bùng nổ trong thời kỳ Abenomics, một đô la đầu tư vào chỉ số Topix vào năm 1999 chỉ sinh lời 33 cent trong 2 thập niên. Nếu bỏ một đôla vào chỉ số Shanghai Composite hay S&P 500 (Mỹ) sẽ sinh lời 2 đô la. Thậm chí trái phiếu Mỹ sẽ nhân đôi số tiền của nhà đầu tư.

Khi thời kỳ tăng trưởng trong thập niên 1980 chấm dứt, các vấn đề trong việc làm ăn ở Nhật trở nên rõ ràng. Masa Hashimoto, người lớn lên ở Vancouver, dọn qua Nhật để làm việc trong bộ phận thu nhập cố định của Merrill Lynch & Co và ngân hàng mà họ mua lại trong thời kỳ khủng hoảng kinh tế, Bank of America. Thay vì phải đối mặt với những thủ tục hành chính để có giấy phép quản lý quỹ địa phương vào năm 2004 khi ông ra làm riêng, ông dọn qua Hawaii và làm việc khác múi giờ từ 1 giờ chiều đến 11 giờ tối, từ Chủ nhật đến Thứ năm. Khi ông quay lại Nhật vào năm 2016 để thành lập một quỹ đầu tư mới, Red Phoenix Investments Co, ông thấy không có nhiều thay đổi.

“Các rào cản quan liêu vẫn còn gây khó khăn,” theo Hashimoto. “Anh có thể đi Singapore và lấy giấy phép trong vòng ba tuần. Chúng tôi mất cả năm.”

Mặc dù giá bất động sản khét tiếng một thời của Tokyo đã bị Hồng Kông vượt qua, nó vẫn rất đắt đỏ. Tokyo cạnh tranh với London cho danh hiệu thành phố đắt đỏ nhất thế giới khi gửi một nhân viên đến làm việc, theo công ty tư vấn ECA International, với thuế và phúc lợi mỗi khoản chiếm 40% chi phí của công ty, và nhân viên chỉ được hưởng lương tương đương 20% tổng chi phí. Hệ quả là chi phí gửi nhân viên đi Tokyo cao hơn 2/3 so với gửi đi Singapore, ngay cả khi lương nhân viên được nhận ở hai nơi tương đối giống nhau.

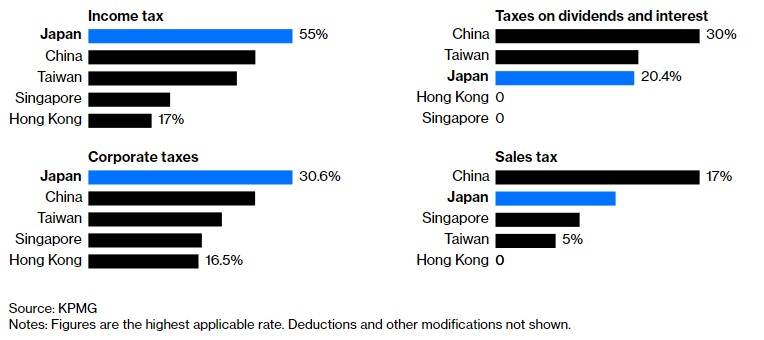

Chính sách thuế kém hấp dẫn

Nhật là một trong những trung tâm tài chính đánh thuế nặng nề nhất.

Vấn đề là tương đối rõ ràng, theo Kathy Matsui, phó chủ tịch văn phòng Nhật của Goldman Sachs Group: “Nó bắt đầu bằng chữ ‘T’ – thuế”.

Dù Thủ tướng Abe Shinzo giảm 10% thuế doanh nghiệp xuống còn 30,62% trong những năm gần đây, nó vẫn gấp đôi mức thuế mà các doanh nghiệp phải trả ở Hồng Kông, mức mà Singapore và Đài Loan cố gắng cạnh tranh. Mức thuế thu nhập cá nhân cao nhất đã tăng lên 55% trong những năm gần đây, tương tự là thuế bán hàng. Lãi về vốn (capital gains) không bị đánh thuế ở Singapore và Hồng Kông lại bị coi là thu nhập cá nhân. Điều đó không hấp dẫn với các doanh nghiệp và nhân sự, những người đã bỏ đến Hồng Kông, nhưng điều này sẽ không có thay đổi nhiều.

“Nhật hiện tại chịu thâm hụt ngân sách lớn, vì thế nguồn thuế bị mất ở nơi này phải được bù lại ở nơi kia,” theo bà Matsui. “Việc giảm thuế cho các nhà đầu tư quốc tế hay các quỹ nước ngoài không nhận được nhiều sự quan tâm từ các chính trị gia.”

Dầu vậy, Tokyo vẫn có những lợi thế lớn trên phương diện quy mô và mức độ phát triển. Dân số Hồng Kông và Singapore bằng cỡ Philadelphia và Detroit. Khu vực đô thị của Tokyo, với 38 triệu dân, có quy mô bằng New York, Paris và London cộng lại. Vì thế, Tokyo là ứng viên duy nhất cho vai trò trung tâm tài chính khu vực với cảm giác sống trong một thành phố mang tầm cỡ toàn cầu.

Các khó khăn khác

Tokyo chỉ đứng sau Hồng Kông về giá bất động sản, nhưng học phí thì tương đối rẻ.

Trong tòa thị chính thành phố Tokyo, một tòa tháp lớn được khánh thành khi sắp kết thúc giai đoạn sôi động của Tokyo vào năm 1990, thống đốc thành phố Yuriko Koike quyết tâm hồi sinh lại thời kỳ đó. Thành phố giờ đã dịch nhiều thông tin về luật lệ sang tiếng Anh, trợ giá và hạ mức thuê văn phòng cho các công ty startup, và thiết lập các khu kinh tế đặc biệt nơi các doanh nghiệp đạt được những tiêu chí nhất định sẽ được hưởng mức thuế thấp hơn.

Tokyo “có đủ tiềm năng để trở thành trung tâm tài chính thế giới” mà nó từng có vào thập niên 1980, theo Koike, người lúc đó đang là phóng viên kinh doanh của một đài truyền hình. Bà nhìn nhận rằng sự ổn định của Nhật là một thế mạnh khi so với những “biến động mạnh mẽ” ở những nơi khác trong khu vực.

“Đối nghịch với tình hình ở Hồng Kông, Nhật có tự do ngôn luận, tự do báo chí, và thông tin cá nhân được bảo vệ,” bà nói thông qua thông dịch viên. “Những điều đó sẽ không thay đổi.”

Nhưng việc thu hút nhà đầu tư nước ngoài vẫn là thách thức lớn. Nhật Bản đứng thứ 106 trong bảng xếp hạng của World Bank về mức độ dễ dàng trong việc thành lập doanh nghiệp mới, đứng giữa Nigeria và Mexico. Những thứ hạng đầu tiên đa phần thuộc về các nền kinh tế Châu Á-Thái Bình Dương. Một kế hoạch nhằm thu hút thêm doanh nghiệp nước ngoài đến mở công ty ở Tokyo đã thu hút 506 công ty trong năm năm đến tháng 3 năm 2017, nhưng số lượng các công ty quốc tế niêm yết trên sàn chứng khoán Nhật rơi xuống còn 4 công ty, so với 25 vào năm 2008.

Các công ty muốn trả lương theo năng suất và được tự do thuê và sa thải nhân sự. Điều này đặt thị trường lao động cứng nhắc của Nhật vào thế bất lợi. Kể từ thời kỳ bùng nổ kinh tế hậu chiến, luật lao động đã nhấn mạnh tầm quan trọng của việc tuyển dụng suốt đời, thăng cấp theo thâm niên, và giờ làm việc dài. Điều này chỉ đang thay đổi dần dần, và vì thế các doanh nghiệp phải tìm những phương cách sáng tạo để đối phó. Ông Hashimoto của quỹ Red Phoenix sử dụng các thực tập sinh đến từ Đại học Khoa học Tokyo cho 5 trên 10 vị trí tại quỹ của ông.

Danh tiếng của Nhật Bản trong vai trò là một bến đỗ an toàn cũng đã bị ảnh hưởng tiêu cực bởi những điều tiếng gây nên bởi việc bắt giữ cựu Tổng giám đốc của liên doanh Renault-Nissan-Mitsubishi Carlos Ghosn, cho thấy hệ thống luật hình sự hà khắc của Nhật. Hệ thống này bị luật sư của Ghosn gọi là hệ thống “công lý bằng con tin”. Nhật cũng trở nên dễ bị ảnh hưởng bởi các hiềm khích giữa các quốc gia châu Á hơn khi mà một tranh chấp với Hàn Quốc về giai đoạn chiếm đóng của Nhật trong thế kỷ 20 đã leo thang thành một cuộc thương chiến toàn diện.

Vấn đề thực sự ăn sâu, theo Sayuri Shirai, giáo sư kinh tế tại Đại học Keio và là thành viên ủy ban chính sách lãi suất của Ngân hàng Trung ương Nhật Bản cho đến năm 2016. Những thay đổi về chính sách kinh tế vi mô của Nhật chỉ hữu dụng ở bề mặt mà không đủ để chống lại cơn sóng vĩ mô trong một quốc gia đang đánh mất sự nhiệt huyết bản năng vốn giúp các trung tâm khác ở châu Á trở nên năng động.

“Không ai muốn chịu rủi ro, vì thế việc phát triển các loại tài sản tài chính sáng tạo là điều rất khó khăn,” theo bà Shirai. “Chúng tôi đã trở nên quá già nua, và vì thế người dân cẩn trọng hơn, còn người trẻ lại không có nhiều thu nhập và vì thế họ không có nhiều tiền để tiêu.”

Cũng theo bà Shirai, những cải cách quyết liệt dưới thời ông Abe không thay đổi thực tế rằng Nhật có ít những quỹ phòng hộ sẵn sàng đặt những ván cược lớn. Đa phần các khoản đầu tư bắt nguồn từ các ngân hàng thương mại, công ty bảo hiểm và quỹ lương hưu, những nơi thường nhắm đến Mỹ, Châu Âu và Úc chứ không phải các thị trường Châu Á phát triển nhanh hơn.

Dưới thời Abe, tuy rằng “họ đã làm tất cả” để giúp thị trường tài chính Nhật có khả năng chấp nhận rủi ro cao hơn, nhưng theo bà Shirai, “nó thật sự không thay đổi hành vi của ai cả.”

Kỳ tiếp theo: Đài Bắc