Nguồn: “America’s latest salvo against Huawei is aimed at chipmaking in China“, The Economist, 22/05/2020.

Biên dịch: Phan Nguyên

Nước Mỹ đã trừng phạt Huawei không chỉ vì một số chính trị gia của họ sợ công ty thiết bị mạng khổng lồ này của Trung Quốc cho phép các cơ quan tình báo ở Bắc Kinh nghe lén các liên lạc của khách hàng. Công ty này, người đi đầu thế giới trong lĩnh vực viễn thông 5G của tương lai, cũng tượng trưng cho sự phát triển kinh tế và công nghệ của Trung Quốc. Tổng thống Donald Trump không thích nó một chút nào. William Barr, tổng chưởng lý của ông, đã cảnh báo rằng nước Mỹ có nguy cơ “phải từ bỏ vị trí dẫn đầu” cho Trung Quốc nếu không thể “chặn bước Huawei” trên con trường thống trị 5G.

Một nỗ lực như vậy trước đây, cấm bán linh kiện do Mỹ sản xuất cho Huawei, bao gồm cả các chip (bộ vi xử lý) tiên tiến mà Huawei cần, không phải là đòn nốc-ao mà Nhà Trắng hy vọng thành công. Các nhà sản xuất chip vẫn có thể tiếp tục bán chip cho Huawei từ các nhà máy bên ngoài nước Mỹ. Vì vậy, vào ngày 15 tháng 5, chính quyền Trump đã mở rộng các hạn chế từ chip sang các công cụ được sử dụng để sản xuất chip, trong đó phần nhiều đến từ Mỹ. Nếu các nhà sản xuất chip lớn, như Công ty Sản xuất chất bán dẫn Đài Loan (TSMC), sử dụng thiết bị do Mỹ sản xuất, thì họ sẽ không còn có thể chế tạo các con chip theo thiết kế của Huawei ở bất cứ đâu trên thế giới.

Trong một cuộc họp báo vào ngày 18 tháng 5, Huawei nói rằng quy định này đe dọa sự sống còn của công ty. Ba ngày sau, Chủ tịch Tập Cận Bình tuyên bố sẽ đầu tư 1.400 tỉ đô la cho tới năm 2025 để tăng cường sự độc lập công nghệ của Trung Quốc. Tuy nhiên, cũng như với những hạn chế ban đầu của Mỹ, phát súng mới nhất trong cuộc chiến chip Trung – Mỹ có thể không có kết quả như mong muốn.

Các quy tắc mới có thể hoàn toàn trượt mục tiêu dự định. Huawei trả tiền cho các nhà sản xuất hợp đồng để lắp ráp điện thoại và trạm phát sóng di động. Các chip mà TSMC chế tạo cho Huawei được gửi đến cho các công ty đó, chứ không phải cho Huawei. Thành phẩm thường được gửi trực tiếp đến cho khách hàng của Huawei. Huawei không cần đụng vào con chip nào. Điều này có thể giúp Huawei thoát thế hiểm nghèo. Một số luật sư lưu ý rằng các hạn chế mới này dường như không áp dụng cho các mặt hàng được gửi cho bên thứ ba và không được gửi cho Huawei, ngay cả khi những thứ này được cung cấp theo hướng dẫn của Huawei.

Ngay cả khi các chuyên gia pháp lý sai, quy định này cũng khó thực thi: các xưởng sản xuất chip của châu Á rất khó giám sát. Quan trọng hơn, ngành công nghiệp bán dẫn trị giá 412 tỷ đô la được toàn cầu hóa đến mức ngay cả cánh tay nối dài của luật pháp Mỹ cũng sẽ gặp khó khăn nếu muốn kiềm chế nó. Kết quả khả dĩ của các biện pháp kiểm soát xuất khẩu mới có thể là khiến một phần của ngành sản xuất chip Hoa Kỳ phải chuyển ra nước ngoài.

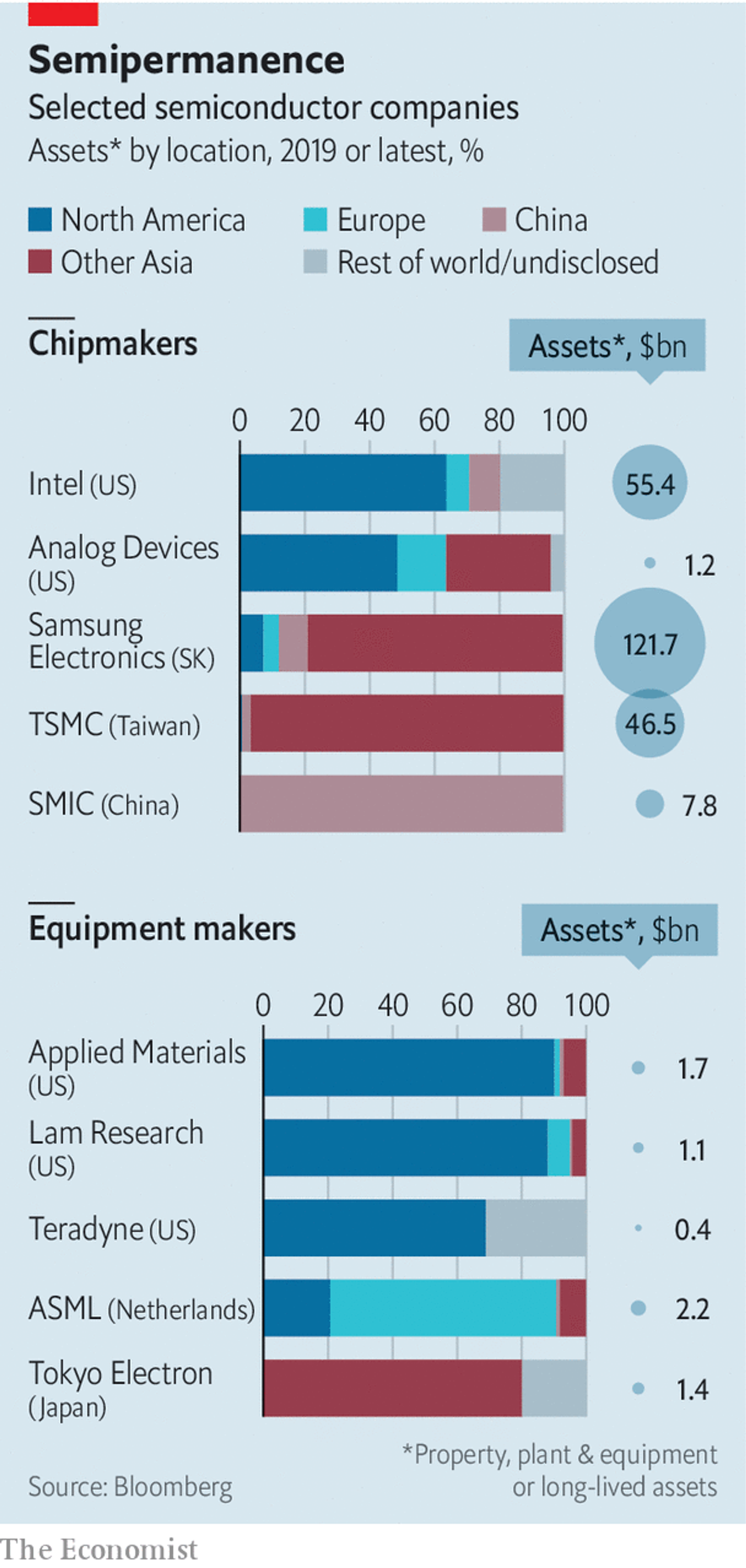

Phạm vi địa lý của ngành công nghiệp đã trở nên rộng hơn và “ít Mỹ hơn” theo thời gian. Một cách so sánh cơ bản là theo dõi tài sản cố định của ngành công nghiệp này đang nằm ở đâu, như được ghi trong hồ sơ của các doanh nghiệp công nghệ niêm yết (xem biểu đồ). Chẳng hạn, các công ty bán dẫn hàng đầu toàn cầu hiện chỉ có 20% số nhà máy ở Mỹ. Các công ty châu Á, như TSMC, SMIC và Samsung, chủ yếu đặt nhà máy của họ tại quê nhà. Trong khi đó, theo Dan Hutcheson từ công ty tư vấn VLSI, các nhà sản xuất chip của Mỹ và nhiều nhà cung cấp đã đa dạng hóa về mặt địa lý trong nhiều năm qua, một phần nhằm theo đuổi lao động giá rẻ, một phần để đề phỏng rủi ro thiên tai.

Ví dụ như Intel, công ty sản xuất chip có thiết kế riêng cho khách hàng (trong đó có Huawei) để lắp ráp các thiết bị điện tử. Năm 2019, Intel có hơn 35% tài sản cố định trị giá 55 tỷ đô la, một con số thể hiện năng lực sản xuất, nằm ở nước ngoài. Trong đó, 8 tỷ đô la đặt ở Israel và 4 tỷ đô la ở Ireland. Các chuyên gia trong ngành nói rằng các lô hàng chuyển sang Trung Quốc từ cả hai nơi này đã tăng lên kể từ khi Mỹ bắt đầu tấn công Huawei. Intel cũng có hơn 5 tỷ đô la tài sản ở Trung Quốc, thị trường lớn nhất của công ty. Cụ thể, 20 tỷ đô la trong tổng doanh thu 72 tỷ đô la của công ty trong năm ngoái đến từ Trung Quốc.

Một ví dụ khác là Analog Devices, một công ty nhỏ hơn của Mỹ chuyên sản xuất chip tần số vô tuyến mà Huawei sử dụng rất nhiều cho việc lắp ráp các trạm phát sóng viễn thông. Công ty này cũng có cơ sở sản xuất ở nhiều nơi: một nửa tài sản của nó nằm ở Philippines, Ireland, Singapore và Malaysia. Có lẽ điều đó có thể giúp công ty dễ dàng hơn trong việc xem xét khả năng sản xuất các chip cho Huawei tại các cơ sở không phải của Mỹ.

Sự phức tạp về địa lý đã khiến chính phủ Mỹ khó có thể ngăn chặn các nhà sản xuất chip tiếp cận Huawei. Do đó, Mỹ chuyển chú ý vào các công cụ sản xuất chip, nhiều trong số đó vẫn được sản xuất tại Mỹ và do đó Washington dễ kiểm soát hơn. Công ty Applied Materials, có trụ sở tại California, xây dựng bộ dụng cụ được sử dụng để đúc mẫu silicon, có 90% tài sản tại Hoa Kỳ. Lam Research, một nhà sản xuất thiết bị của Mỹ được sử dụng bởi TSMC và những công ty khác để chế tạo đĩa bán dẫn, có 88% nhà máy trị giá 1,1 tỷ đô la đặt tại Mỹ.

Một ẩn số lớn xung quanh quy tắc mới đối với Huawei, mà các luật sư trong ngành đang bận rộn giải mã, đó là liệu các thiết bị được sản xuất tại các nhà máy của các công ty Mỹ nhưng đặt tại nước ngoài thì có được tính là “Mỹ” hay không. Nếu có, các nhà máy sản xuất chip dựa vào các công cụ như vậy để chế tạo các chip tiên tiến cho Huawei, như TSMC, sẽ cần tìm các nhà cung cấp thay thế. Các nhà sản xuất công cụ đối thủ của Mỹ đến từ Nhật Bản, như Tokyo Electron và Hitachi High-Technologies, đột nhiên có lợi thế cạnh tranh địa chính trị mới.

Một ẩn số khác liên quan đến thông báo được đưa ra ngay khi các biện pháp mới của Mỹ chống Huawei được tiết lộ. Vào ngày 15 tháng 5, TSMC đã xác nhận họ sẽ xây dựng một nhà máy sản xuất chip trị giá 12 tỷ đô la ở Arizona, hoạt động vào năm 2024. Tại sao công ty Đài Loan, có 15% doanh thu đến từ Huawei, đồng ý rót hàng tỷ đô la vào Mỹ khi Mỹ trên thực tế đang làm công ty mất một khách hàng lớn? Có thể TSMC muốn lấy lòng chính quyền Mỹ, hy vọng điều đó sẽ giúp công ty tránh được các biện pháp trừng phạt đối với các khách hàng Trung Quốc khác. Các nhà quan sát chỉ ra một khả năng khác. TSMC có thể chuyển các thiết bị Mỹ từ các nhà máy hiện có của mình sang nhà máy ở Arizona, giải phóng không gian trong các nhà máy tại Đài Loan để họ lắp đặt các thiết bị mới hoàn toàn không phải của Mỹ để có thể tự do phục vụ các khách hàng Trung Quốc. TMSC đã không trả lời đề nghị bình luận của chúng tôi.

Ngay cả khi đó không phải là ý định của TSMC, các giải pháp đối phó sẽ sớm sinh sôi nảy nở. Vào ngày 18 tháng 5, ông chủ của Samsung Electronics đã đi thăm nhà máy sản xuất chip mới của công ty tại Tây An, một thành phố ở miền trung Trung Quốc. Samsung, có kế hoạch đầu tư 115 tỷ đô la vào hoạt động sản xuất chip trong thập niên tới, nói rõ họ sẽ không bỏ qua Trung Quốc. Các biện pháp kiểm soát xuất khẩu của Mỹ có thể sẽ khuyến khích họ trang bị cho các nhà máy của mình các thiết bị giúp họ không trở thành nạn nhân của cạnh tranh địa chính trị Trung – Mỹ.

Những chuyên gia trong ngành công nghiệp chip nói rằng thiết bị chế tạo chip đang được tiếp thị tại thị trường nội địa Trung Quốc là “không có vấn đề”, nghĩa là khách mua Trung Quốc không cần phải lo lắng về các quy định quản lý xuất khẩu mà chính quyền Trump đang sử dụng để tấn công Huawei. Một người có quan hệ gần gũi với các nhà chế tạo công cụ Mỹ cho biết một số công ty trong số họ đang nghĩ đến việc chuyển các bằng sáng chế ra nước ngoài để xây dựng lại các nhà máy từ đầu, vượt ra khỏi phạm vi tài phán của Mỹ, nhằm tránh các hạn chế chống Trung Quốc hiện tại cũng như trong tương lai. Nếu vậy, các nỗ lực của ông Trump nhằm “phi Trung Quốc hóa” ngành công nghiệp bán dẫn có thể có tác dụng ngược, làm ngành này trở nên “phi Mỹ hóa” nhiều hơn. ■