Tác giả: Nguyễn Thành Công

Kinh tế và chính trị luôn là hai yếu tố móc xích và ảnh hưởng lẫn nhau. Những thay đổi lớn trong môi trường chính trị do vậy sẽ có tác động lớn tới nền kinh tế và môi trường đầu tư. Điều này đặt ra một mối bận tâm cho các nhà đầu tư khi cuối năm sau (2020) thế giới sẽ chứng kiến một sự kiện chính trị quan trọng: Bầu cử tổng thống Mỹ. Vậy bầu cử tổng thống Mỹ sẽ tác động thế nào đến môi trường đầu tư tại Mỹ và Việt Nam?

Dựa trên các nghiên cứu về chu kỳ bầu cử tại Mỹ, tác động của nó đối với môi trường đầu tư có thể được chia làm 2 giai đoạn là trước và sau kỳ bầu cử.

Trước kỳ bầu cử

Hoạt động đầu tư được cho là sẽ suy giảm và rủi ro trên thị trường có thể tăng cao do các bất ổn chính trị trong giai đoạn trước kỳ bầu cử 1 năm. Cử tri Mỹ sẽ quyết định ứng viên tổng thống nào trúng cử và các nhà đầu tư không thể dự đoán chắc chắn được kết quả của cuộc bầu cử. Các nhà đầu tư lo lắng về những thay đổi chính sách sau kỳ bầu cử có thể ảnh hưởng tới hoạt động đầu tư của họ. Do đó họ thường có xu hướng trì hoãn quyết định đầu tư cho tới khi một phần hoặc toàn bộ các rủi ro do bất ổn chính trị và thay đổi chính sách được giải quyết (Julio and Yook, 2012, Yonce, 2015). Kết quả là hoạt động đầu tư sẽ chậm lại trước kỳ bầu cử và tăng trưởng kinh tế do vậy cũng sẽ chịu ảnh hưởng tiêu cực.

Tuy vậy các tổng thống thường sẽ có các giải pháp để thúc đẩy tăng trưởng kinh tế ngắn hạn trước kỳ bầu cử nhằm tối đa hóa khả năng tái cử của họ. Lí do đơn giản là tình hình kinh tế càng tốt trước kỳ bầu cử thì khả năng tái cử của tổng thống và đảng cầm quyền càng cao. Ngược lại, cử tri có thể sẽ “trừng phạt” họ nếu nền kinh tế trở nên xấu đi (Weatherford, 1978; Cole et al., 2012). Giải pháp đầu tiên là tăng cường chi tiêu chính phủ. Một ví dụ là tổng thống Mỹ Donald Trump đã cam kết thông qua gói hỗ trợ trị giá 16 tỉ USD cho những nông dân chịu ảnh hưởng từ cuộc thương chiến Mỹ – Trung với kỳ vọng họ sẽ tiếp tục ủng hộ ông trong kỳ bầu cử năm sau. Một giải pháp khác đó là giảm lãi suất để mở rộng tín dụng. Tuy nhiên giải pháp này có thể không hiệu quả ở các quốc gia như Mỹ nơi mà ngân hàng trung ương có tính độc lập cao. Đây có lẽ là một trong những nguyên nhân khiến tổng thống Mỹ Donald Trump thường xuyên chỉ trích Cục Dự trữ Liên bang Mỹ (Fed) về những điều chỉnh lãi suất không như kỳ vọng của ông.

Dù cho các giải pháp trên có thể mang lại một số tác động tích tực, các bằng chứng thực tiễn vẫn cho thấy dấu hiệu rõ ràng về mức độ rủi ro cao hơn trong giai đoạn trước kỳ bầu cử. Ví dụ như các chỉ số giá chứng khoán và lợi suất trái phiếu thực thường dao động lớn hơn, phản ánh tấm lí bất ổn hơn của các nhà đầu tư (Bialkowski et al., 2008; Snowberg et al., 2007). Điều này cũng được phản ánh bởi xu hướng tăng giá của các công cụ tài chính như hợp đồng tương lai hay quyền chọn để kiểm soát rủi ro (Kelly et al., 2016). Do vậy giai đoạn trước kỳ bầu cử thường đi kèm với suy thoái kinh tế và hoạt động đầu tư suy giảm (Jens, 2017).

Sau kỳ bầu cử

Trong khi bất ổn chính trị tăng lên trong giai đoạn trước kỳ bầu cử, các bất ổn về thay đổi chính sách sau kỳ bầu cử cũng có thể ảnh hưởng tiêu cực đến môi trường đầu tư. “Giả thuyết tuần trăng mật” ám chỉ những cải cách quan trọng và thay đổi chính sách lớn thường diễn ra trong giai đoạn ngắn sau khi tổng thống mới nhậm chức (Abiad and Mody, 2005). Những bất ổn này có thể cao hơn khi ứng viên thắng cử đến từ đảng đối lập với tổng thống hiện tại.

Đảng Cộng Hòa và đảng Dân Chủ là hai đảng lớn nhất tại Mỹ và luôn thay nhau cầm quyền. Tuy nhiên các định hướng về chính sách của hai đảng này có xu hướng đối lập nhau. Các chính sách kinh tế của Cộng Hòa (cánh hữu) có xu hướng thúc đẩy tự do thương mại, cắt giảm thuế và chi tiêu chính phủ, đồng thời hạn chế sự can thiệp của nhà nước vào nền kinh tế. Ngược lại, chính sách của đảng Dân Chủ (cánh tả) có khuynh hướng thắt chặt các điều luật về môi trường kinh doanh, tăng thuế và chi tiêu chính phủ, tăng cường vai trò của nhà nước trong nền kinh tế (Alesina, 1987). Môi trường đầu tư trong giai đoạn này có thể vẫn sẽ ảm đạm khi các nhà đầu tư tiếp tục trì hoãn quyết định đầu tư của họ cho đến khi các chính sách kinh tế sau bầu kỳ cử ổn định hơn.

Hiệu ứng bầu cử tác động thế nào tới môi trường đầu tư tại Việt Nam?

Trong những năm gần đây Việt Nam nổi lên như một điểm sáng thu hút đầu tư nước ngoài nhờ vào môi trường chính trị ổn định và tăng trưởng kinh tế duy trì ở mức cao trong bối cảnh tăng trưởng toàn cầu chậm lại. Những nỗ lực hội nhập quốc tế của Việt Nam được thể hiện qua các hiệp định thương mại tự do quan trọng cũng là một trong những động lực chính thúc đẩy sự phát triễn bền vững của môi trường đầu tư trong dài hạn.

Tuy nhiên động lực này đi kèm với một thách thức, đó là nền kinh tế Việt Nam sẽ biến động lớn hơn đối với các bất ổn trên thế giới, đặc biệt là trong bối cảnh thế giới có nhiều bất ổn như chủ nghĩa bảo hộ, chiến tranh thương mại hay sắp tới là các tác động tiêu cực của chu kỳ bầu cử tổng thống Mỹ. Mức độ thặng dư thương mại kỷ lục giữa Việt Nam và Mỹ trong những năm gần đây cũng sẽ làm nền kinh tế Việt Nam chịu rủi ro lớn hơn khi Mỹ tăng trưởng chậm lại hoặc thậm chí suy thoái trong giai đoạn trước kỳ bầu cử.

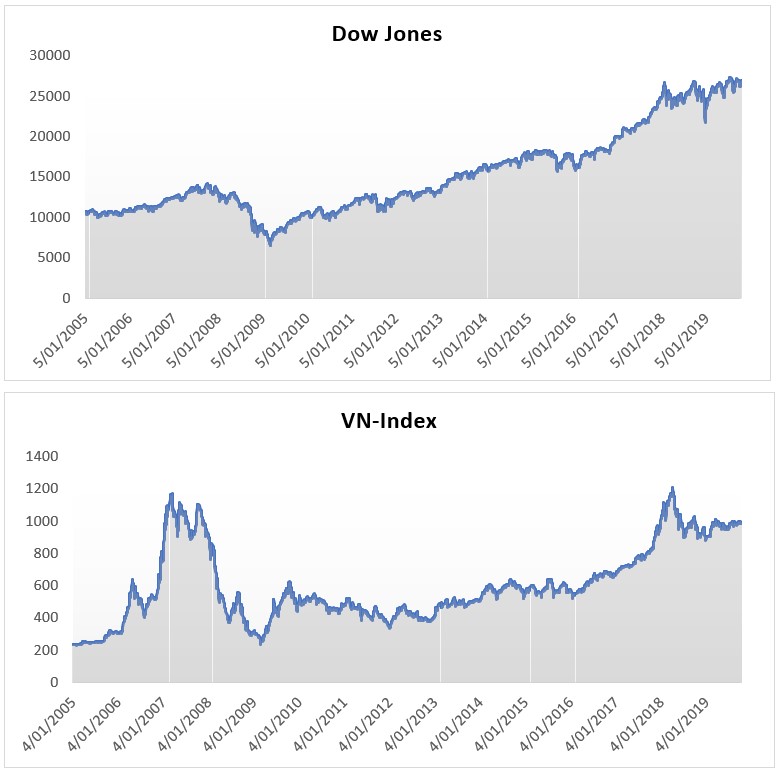

Hệ số tương quan giữa chỉ số chứng khoán Việt Nam (VN-index) và Mỹ (Dow Jones, S&P500 và Nasdaq) tăng cao trong những năm gần đây. Cụ thể hệ số này trong giai đoạn từ đầu năm 2005 đến 2019 là trên 72%, trong đó giai đoạn 5 năm gần đây (2015-2019) là 92%. Điều này cho thấy xác suất cao là thị trường Việt Nam sẽ biến động tương tự như thị trường Mỹ trước các bất ổn chính trị và kinh tế tại Mỹ. Biểu đồ bên dưới cho thấy xu hướng biến động tương đồng giữa chỉ số Vn-index của Việt Nam và chỉ số công nghiệp trung bình Dow Jones của Mỹ từ đầu năm 2005 đến ngày 16 tháng 10 năm 2019.

————

Tài liệu tham khảo

Abiad, A., and Mody, A. (2005),’Financial reform: What shakes it? What shapes it?’, American Economic Review, Vol. 95, pp. 66-88.

Alesina, A. (1987). Macroeconomic policy in a two-party system as a repeated game. Quarterly Journal of Economics, Vol. 102, pp. 651-678.

Bialkowski, J., Gottschalk, K., and Wisniewski, T. P. (2008),’Stock market volatility around national elections’, Journal of Banking & Finance, Vol. 32(9), pp. 1941-1953.

Cole, S., Healy, A., and Werker, E. (2012),’Do voters demand responsive governments? Evidence from Indian disaster relief’, Journal of Development Economics, Vol. 97(2), pp. 167-181.

Jens, C. E. (2017),’Political uncertainty and investment: Causal evidence from U.S. gubernatorial elections’, Journal of Financial Economics, Vol. 124(3), pp. 563-579.

Julio, B., and Yook, Y. (2012),’Political uncertainty and corporate investment cycles’, Journal of Finance, Vol. 67(1), pp. 45-83.

Kelly, B., Pástor, L., and Veronesi, P. (2016),’The price of political uncertainty: Theory and evidence from the option market’, Journal of Finance, Vol. 71(5), pp. 2417-2480.

Snowberg, E., Wolfers, J., and Zitzewitz, E. (2007),’Partisan impacts on the economy: Evidence from prediction markets and close elections’, Quarterly Journal of Economics, Vol. 122(2), pp. 807-829.

Weatherford, M. S. (1978),’Economic conditions and electoral outcomes: Class differences in the political response to recession’, American Journal of Political Science, Vol. 22(4), pp. 917-938.

Yonce, A. (2015),’US corporate investment over the political cycle’, Quarterly Journal of Finance, Vol. 5(1), pp. 1-37.