Nguồn: Joseph W. Sullivan, “A BRICS Currency Could Shake the Dollar’s Dominance,” Foreign Policy, 24/04/2023

Biên dịch: Nguyễn Thị Kim Phụng

Thời khắc phi đô la hóa cuối cùng đã đến.

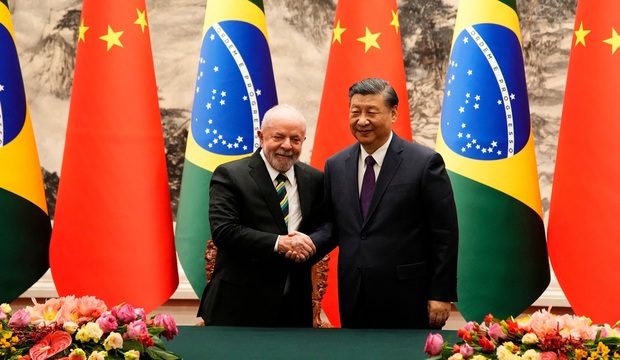

Những ngày này, người ta đang thảo luận nhiều hơn về phi đô la hóa (de-dollarization). Tháng trước, tại New Delhi, Alexander Babakov, Phó Chủ tịch Duma Quốc gia Nga, cho biết đất nước ông hiện đang đi đầu trong việc phát triển một loại tiền tệ mới. Nó sẽ được sử dụng cho thương mại xuyên biên giới giữa các quốc gia BRICS: Brazil, Nga, Ấn Độ, Trung Quốc, và Nam Phi. Vài tuần sau, tại Bắc Kinh, Tổng thống Brazil, Luiz Inàcio Lula da Silva chia sẻ rằng, “Hàng đêm,” ông vẫn tự hỏi mình, “tại sao tất cả các quốc gia phải đặt nền tảng thương mại của họ dựa trên đồng đô la.”

Những diễn biến này làm phức tạp thêm quan điểm rằng sở dĩ đồng đô la ổn định là vì nó là đồng tiền “một mắt” giữa những đối thủ cạnh tranh “mù lòa” như đồng euro, đồng yên, và nhân dân tệ. Theo lời một nhà kinh tế, “Châu Âu là viện bảo tàng, Nhật Bản là viện dưỡng lão, còn Trung Quốc là nhà tù.” Ông nói không sai. Nhưng một loại tiền tệ do BRICS phát hành sẽ khác. Nó sẽ giống như một liên minh mới, gồm những quốc gia bất mãn, mà xét về quy mô GDP, không chỉ vượt trội so với bá chủ là Mỹ, mà còn vượt luôn toàn bộ khối G-7 cộng lại.

Việc các chính phủ nước ngoài muốn thoát khỏi sự phụ thuộc vào đồng đô la Mỹ không phải là điều gì mới mẻ. Nhiều thủ đô đã bắt đầu nói về mong muốn truất ngôi đồng đô la kể từ thập niên 1960. Nhưng cho đến nay, thảo luận vẫn chưa đem lại kết quả. So sánh đơn giản, đồng đô la hiện được sử dụng trong 84,3% thương mại xuyên biên giới – trong khi đồng nhân dân tệ của Trung Quốc chỉ chiếm khoảng 4,5%. Và thói quen nói dối trong ngoại giao của Điện Kremlin đã tạo cơ sở cho sự hoài nghi các tuyên bố của họ. Ngoài ra, một loạt các câu hỏi thực tế, chẳng hạn như mức độ ủng hộ của các quốc gia BRICS khác với đề xuất của Babakov, hiện vẫn chưa có câu trả lời rõ ràng.

Tuy nhiên, chí ít là về bình diện kinh tế học, một loại tiền tệ do BRICS phát hành hoàn toàn có triển vọng thành công. Bất chấp việc nó sẽ được triển khai như thế nào, và các câu hỏi xoay quanh nó sẽ được giải quyết ra sao, thì một loại tiền tệ như vậy thực sự có thể đánh bật đồng đô la Mỹ với tư cách là đồng tiền dự trữ của các thành viên BRICS. Không giống như các đối thủ cạnh tranh trước đây, chẳng hạn như đồng nhân dân tệ kỹ thuật số, loại tiền mới của BRICS thực sự có khả năng chiếm đoạt, hoặc ít nhất là làm lung lay, vị trí của đồng đô la.

Hãy tạm gọi loại tiền đó là đồng bric.

Nếu BRICS sử dụng duy nhất đồng bric cho thương mại quốc tế, họ sẽ loại bỏ được một trở ngại đang ngăn cản nỗ lực thoát khỏi bá quyền của đồng đô la. Những nỗ lực đó thường được thể hiện dưới hình thức các thỏa thuận song phương nhằm định giá thương mại bằng các đồng tiền không phải là đồng đô la, ví dụ như đồng nhân dân tệ, hiện là đồng tiền thương mại chính giữa Trung Quốc và Nga. Vậy trở ngại là gì? Người Nga sẽ không sẵn sàng nhập toàn bộ hàng nhập khẩu từ Trung Quốc. Vì vậy, sau các giao dịch song phương giữa hai nước, Nga có xu hướng chuyển lợi nhuận của họ thành các tài sản bằng đô la để có thể mua tiếp hàng nhập khẩu từ phần còn lại của thế giới, những nước vẫn sử dụng đồng đô la để giao dịch.

Tuy nhiên, nếu Trung Quốc và Nga chỉ sử dụng đồng bric cho thương mại quốc tế, thì Nga sẽ không có nhu cầu chuyển lợi nhuận từ thương mại song phương thành tài sản đô la. Bởi vì Nga sẽ sử dụng đồng bric, không phải đồng đô la, để mua các mặt hàng nhập khẩu còn lại. Và thế là quá trình phi đô la hóa bắt đầu.

Có thực tế không khi tưởng tượng BRICS chỉ sử dụng đồng bric để giao dịch? Câu trả lời là có.

Đầu tiên, các nước này đủ khả năng tự chi trả toàn bộ lượng hàng nhập khẩu của mình. Nhìn chung, vào năm 2022, BRICS đã đạt thặng dư thương mại, còn gọi là thặng dư cán cân thanh toán, ở mức 387 tỷ đô la, chủ yếu nhờ Trung Quốc.

BRICS cũng có thể đạt được khả năng tự cung tự cấp trong thương mại quốc tế, điều mà các liên minh tiền tệ khác trên thế giới chưa làm được. Vì liên minh tiền tệ BRICS – khác với bất kỳ liên minh nào trước đó – không phải là các quốc gia có đường biên giới lãnh thổ chung, nên các thành viên của nó có khả năng sản xuất nhiều loại hàng hóa hơn bất kỳ liên minh tiền tệ hiện có nào. Một sản phẩm của sự đa dạng về địa lý, liên minh tiền tệ BRICS có cơ hội đạt được một mức độ tự cung tự cấp không thể tìm thấy ở các liên minh tiền tệ được định hình bởi sự tập trung về địa lý, như Khu vực Đồng tiền Chung châu Âu (Eurozone), nơi có thâm hụt thương mại năm 2022 là 476 tỷ đô la.

Nhưng các nước BRICS thậm chí không cần chỉ giao dịch nội khối. Bởi vì mỗi thành viên của nhóm này đều có sức mạnh kinh tế lớn trong khu vực của mình, nên các quốc gia trên thế giới nhiều khả năng sẽ sẵn sàng trao đổi bằng đồng bric. Chẳng hạn, nếu Thái Lan cảm thấy buộc phải sử dụng bric để trao đổi với Trung Quốc, các nhà nhập khẩu của Brazil vẫn sẵn sàng mua tôm từ các nhà xuất khẩu Thái Lan, giữ tôm của Thái Lan trong thực đơn của người Brazil. Hàng hóa được sản xuất tại một quốc gia cũng có thể tránh được các hạn chế thương mại giữa hai quốc gia bằng cách xuất khẩu sang và sau đó tái xuất khẩu từ một quốc gia thứ ba. Đó thường là hậu quả của các hạn chế thương mại mới, như thuế quan. Nếu Mỹ tẩy chay thương mại song phương với Trung Quốc thay vì thương mại bằng đồng bric, trẻ em Mỹ vẫn có thể tiếp tục chơi với đồ chơi do Trung Quốc sản xuất – bởi những mặt hàng này sẽ được xuất khẩu sang các nước như Việt Nam và sau đó xuất khẩu tiếp sang Mỹ.

Kịch bản xấu nhất đối với người tiêu dùng ở các quốc gia BRICS xảy ra nếu chính phủ của họ áp dụng các điều khoản thương mại “chỉ chấp nhận giao dịch bằng đồng bric” (bric or bust) mà người Nga đang sử dụng. Chính phủ Mỹ và châu Âu đã ưu tiên cô lập kinh tế của Nga. Tuy nhiên, một số hàng hóa của Mỹ và châu Âu vẫn tiếp tục chảy vào Nga. Đúng là người tiêu dùng phải trả giá cao hơn, nhưng không đến mức khủng khiếp. Khi quan chức ở các nước BRICS ngày càng nhấn mạnh mong muốn phi đô la hóa của họ, với nước Nga ngày nay là minh chứng cho rủi ro tối đa của mong muốn này, thì sự đánh đổi giữa rủi ro và phần thưởng của việc phi đô la hóa sẽ ngày càng hấp dẫn.

Để có thể thay thế đồng đô la như một loại tiền tệ dự trữ trong BRICS, đồng bric sẽ cần các tài sản an toàn để được dự trữ khi không sử dụng cho thương mại. Có thực tế không khi cho rằng bric sẽ tìm được những tài sản kiểu này? Câu trả lời là có.

Đầu tiên, vì BRICS có thặng dư thương mại và thặng dư cán cân thanh toán, nên đồng bric không nhất thiết phải thu hút bất kỳ khoản tiền nào từ nước ngoài. Các chính phủ BRICS có thể sử dụng một số kết hợp giữa củ cà rốt và cây gậy để khiến các gia đình và các công ty của chính nước họ dùng tiền tiết kiệm để mua tài sản bằng đồng bric, đồng thời dùng các chính sách ép buộc và trợ cấp một cách hiệu quả để thị trường đồng bric có thể tồn tại.

Tuy nhiên, các tài sản bằng đồng bric sẽ thực sự có những đặc điểm khiến chúng trở nên hấp dẫn một cách bất thường đối với các nhà đầu tư nước ngoài. Đối với các nhà đầu tư toàn cầu, một trong những nhược điểm chính của vàng với tư cách một loại tài sản là, bất chấp khả năng làm giảm rủi ro trong vai trò công cụ đa dạng hóa, vàng không mang lại lãi. Vì BRICS được cho là có kế hoạch hỗ trợ đồng tiền mới của họ bằng vàng và các kim loại có giá trị nội tại khác, như kim loại đất hiếm, tài sản trả lãi bằng đồng bric sẽ giống như một loại vàng có lãi. Đó là một đặc điểm khác thường và là một trong những điều có thể làm cho tài sản bằng đồng bric hấp dẫn đối với các nhà đầu tư, những người muốn có cả tính sinh lãi của trái phiếu và tính đa dạng hóa của vàng.

Chắc chắn, để trái phiếu bric hoạt động như một phiên bản vàng có lãi suất, chúng cần được đánh giá là có rủi ro vỡ nợ tương đối thấp. Khoản nợ của chính phủ các nước BRICS hiện có rủi ro vỡ nợ không hề nhỏ. Nhưng những rủi ro này có thể được giảm thiểu. Các tổ chức phát hành trái phiếu bằng đồng bric có thể rút ngắn thời gian đáo hạn nợ để giảm rủi ro. Các nhà đầu tư có thể tin tưởng rằng chính phủ ở Nam Phi sẽ trả lại cho bạn “30 ngày kể từ bây giờ” chứ không phải là “30 năm kể từ bây giờ.” Giá cả cũng có thể giúp bù đắp rủi ro cho nhà đầu tư. Nếu những người tham gia thị trường yêu cầu lợi suất cao hơn khi mua tài sản bằng đồng bric, họ có thể sẽ nhận được điều họ muốn. Bởi vì các chính phủ BRICS sẽ sẵn sàng trả tiền để đảm bảo khả năng tồn tại của đồng bric.

Công bằng mà nói, đồng bric sẽ làm dấy lên một loạt quan ngại. Được sử dụng chủ yếu cho thương mại quốc tế hơn là lưu thông nội địa trong bất kỳ quốc gia nào, đồng bric sẽ làm phức tạp thêm công việc của các ngân hàng trung ương ở các nước BRICS. Việc tạo ra một ngân hàng trung ương siêu quốc gia như Ngân hàng Trung ương châu Âu để quản lý đồng bric sẽ mất nhiều thời gian. Chúng là những thách thức – nhưng không hẳn là những thách thức không thể vượt qua.

Địa chính trị giữa các thành viên BRICS cũng có khó khăn. Nhưng một loại tiền tệ của BRICS sẽ đại diện cho sự hợp tác trong một khu vực được xác định rõ ràng, nơi các lợi ích phù hợp với nhau. Các quốc gia như Ấn Độ và Trung Quốc có thể có lợi ích an ninh mâu thuẫn với nhau. Nhưng họ có chung mối quan tâm trong việc phi đô la hóa. Và họ có thể hợp tác vì lợi ích chung trong lúc cạnh tranh với những quốc gia khác.

Đồng bric sẽ không cướp đi “vương miện” của đồng đô la, nhưng sẽ thu nhỏ đáng kể “lãnh thổ” của đồng tiền này. Ngay cả khi BRICS hoàn toàn phi đô la hóa, phần lớn thế giới vẫn sẽ sử dụng đô la Mỹ, và trật tự tiền tệ toàn cầu sẽ trở thành đa cực thay vì đơn cực.

Nhiều người Mỹ thường than thở về sự suy giảm vai trò toàn cầu của đồng đô la. Họ nên suy nghĩ kỹ hơn. Vai trò toàn cầu của đồng đô la luôn là con dao hai lưỡi đối với Mỹ. Dù nó cho phép Washington bổ sung các biện pháp trừng phạt vào bộ công cụ chính sách đối ngoại của mình, thông qua việc tăng giá đồng đô la Mỹ, nó cũng làm tăng chi phí hàng hóa và dịch vụ của Mỹ đối với phần còn lại của thế giới, làm giảm xuất khẩu và khiến người Mỹ mất việc làm. Lưỡi dao tác động lên người Mỹ ngày càng sắc bén, còn lưỡi dao tấn công kẻ thù của Mỹ ở nước ngoài lại dần cùn đi.

Trong số những người hiểu rằng vai trò toàn cầu của đồng đô la phải trả giá bằng việc làm và khả năng cạnh tranh xuất khẩu, chí ít là theo các nhận xét từ năm 2014, có Jared Bernstein, hiện là người đứng đầu Hội đồng Cố vấn Kinh tế của Nhà Trắng. Cái giá phải trả đang tăng lên theo thời gian, còn nền kinh tế Mỹ lại dần co lại so với thế giới. Trong khi đó, một trong những lợi ích truyền thống của vai trò toàn cầu của đồng đô la là khả năng Mỹ sử dụng các biện pháp trừng phạt tài chính để cố gắng thúc đẩy các lợi ích an ninh của mình. Nhưng Washington có lẽ cũng nhận thấy lợi ích an ninh của Mỹ trong thế kỷ 21 đang dần được xác định bởi sự cạnh tranh với các chủ thể nhà nước như Trung Quốc và Nga. Nếu giả định đó là chính xác, và nếu hồ sơ về các biện pháp trừng phạt đối với Nga là một bằng chứng có giá trị, thì các biện pháp trừng phạt sẽ trở thành một công cụ ngày càng kém hiệu quả trong chính sách an ninh của Mỹ.

Nếu đồng bric thay thế đồng đô la trở thành đồng tiền dự trữ của BRICS, phản ứng sẽ rất đa dạng và kỳ lạ. Những tràng pháo tay ủng hộ sẽ vang lên từ các quan chức ở các nước BRICS có quan điểm chống chủ nghĩa đế quốc, từ một số thành viên Đảng Cộng hòa tại Thượng viện Mỹ, và từ cố vấn kinh tế hàng đầu của Tổng thống Mỹ Joe Biden. Còn những tiếng la ó phản đối sẽ đến từ cả cựu Tổng thống Mỹ Donald Trump lẫn cộng đồng an ninh quốc gia Mỹ mà ông thường có ác cảm. Dù bằng cách nào, triều đại của đồng đô la cũng không có khả năng kết thúc chỉ sau một đêm – nhưng sự xuất hiện của đồng bric sẽ khiến sự thống trị của nó từ từ suy giảm.

Joseph W. Sullivan là cố vấn cấp cao của Tập đoàn Lindsey và là cựu cố vấn đặc biệt về kinh tế tại Hội đồng Cố vấn Kinh tế của Nhà Trắng dưới thời chính quyền Trump.