Nguồn: Richard Baldwin, “China is the world’s sole manufacturing superpower: A line sketch of the rise,” CEPR, 17/01/2024

Biên dịch: Nguyễn Thị Kim Phụng

Mỹ là siêu cường quân sự duy nhất của thế giới. Chi tiêu cho quân sự của họ nhiều hơn mười quốc gia chi tiêu cao nhất tiếp theo cộng lại. Trong khi đó, Trung Quốc là siêu cường chế tạo duy nhất của thế giới. Sản lượng của họ vượt quá sản lượng của chín nhà chế tạo lớn nhất tiếp theo cộng lại. Bài viết này sử dụng bản cập nhật năm 2023 của cơ sở dữ liệu TiVA của OECD, mới được công bố gần đây, để tạo ra 8 biểu đồ ghi lại hành trình trở thành siêu cường chế tạo của Trung Quốc và tác động khổng lồ từ sự thống trị của nước này lên chuỗi cung ứng toàn cầu.

Tôi không phải là chuyên gia về Trung Quốc, nhưng trong quá trình nghiên cứu về sự gián đoạn chuỗi cung ứng toàn cầu cùng với các đồng tác giả Rebecca Freeman và Angelos Theodorakopoulos, tôi nhận ra một sự thật hiển nhiên nhưng chưa được biết đến rộng rãi, rằng Trung Quốc hiện là siêu cường chế tạo duy nhất của thế giới.

Bài viết này sử dụng bản cập nhật năm 2023 được phát hành gần đây của cơ sở dữ liệu TiVA của OECD để giải thích, bằng 8 biểu đồ, rằng Trung Quốc đã trở thành siêu cường chế tạo như thế nào. Tôi sẽ bỏ qua câu chuyện cải cách của Trung Quốc vì nó đã được nghiên cứu kỹ lưỡng bởi các chuyên gia Trung Quốc thực sự (chẳng hạn như Wang 2023, Ngân hàng Thế giới 2013, Ranganathan 2023).

Các ông lớn trong lĩnh vực chế tạo của thế giới

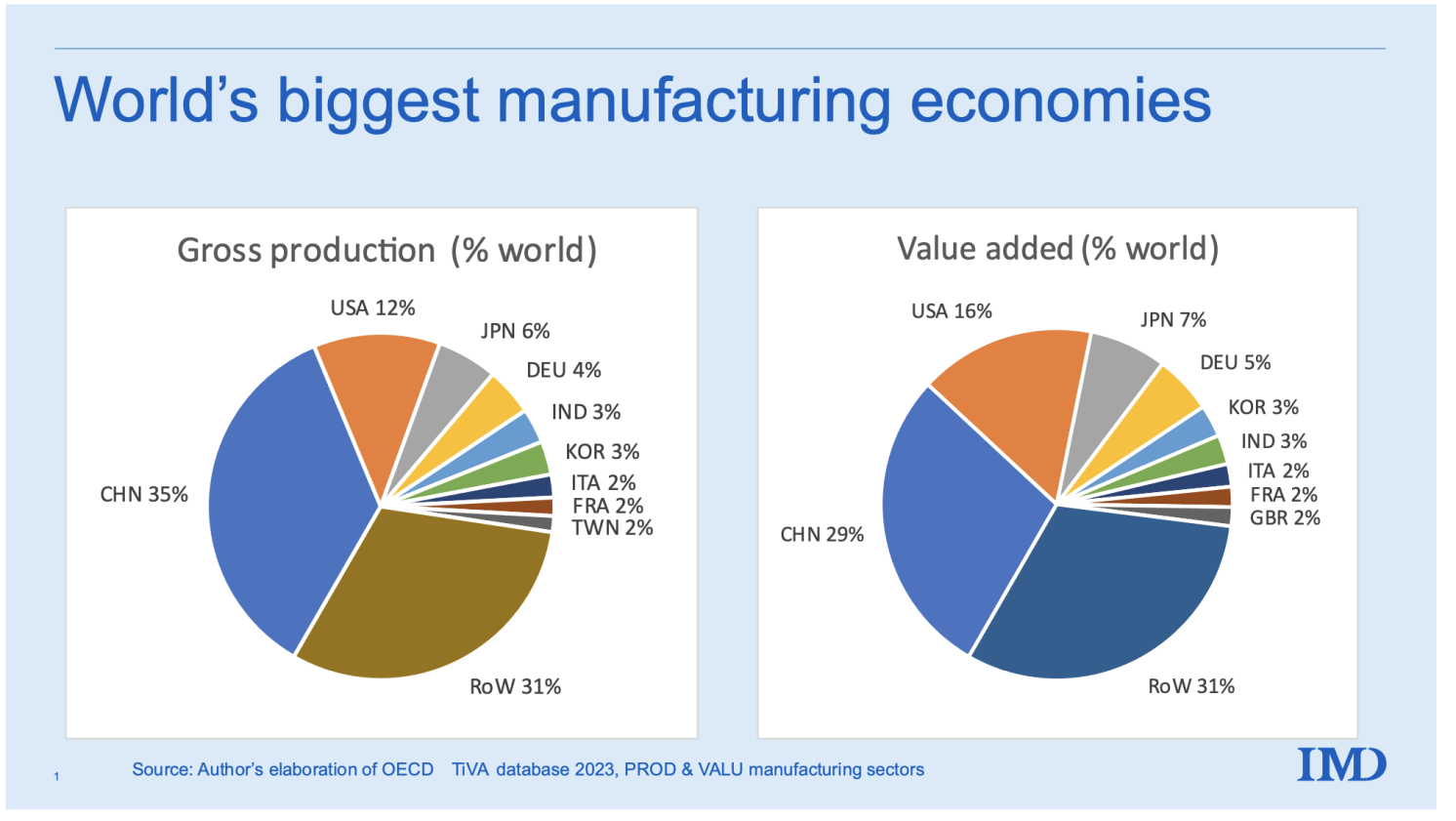

Các biểu đồ trong Hình 1 cho thấy hai góc nhìn về tỷ trọng trong ngành chế tạo toàn cầu năm 2020 (năm gần nhất trong cơ sở dữ liệu). Biểu đồ bên trái thể hiện tỷ trọng toàn cầu dựa trên tổng sản lượng, còn bảng bên phải sử dụng thước đo là giá trị gia tăng. Sự khác biệt nằm ở đầu vào trung gian: tổng sản lượng của Trung Quốc bằng tổng doanh số của các nhà chế tạo Trung Quốc; giá trị gia tăng của Trung Quốc là tổng sản lượng của họ trừ đi các đầu vào trung gian.

Hình 1 – Tỷ trọng ngành chế tạo toàn cầu, năm 2020, tính trên tổng sản lượng

Hiện tại, sáu quốc gia đang chế tạo ít nhất 3% tổng sản lượng của thế giới. Theo sau Trung Quốc là Mỹ, Nhật Bản, Đức, Ấn Độ, và Hàn Quốc. Hãy lưu ý tình hình đã thay đổi như thế nào. Chỉ có ba trong số này là các nền kinh tế công nghiệp lâu đời; ba nước còn lại là các nền kinh tế công nghiệp hóa mới. Bốn thành viên của G7 không lọt vào danh sách. Các biểu đồ chỉ tách riêng các quốc gia chiếm tỷ trọng từ 2% trở lên. Trong biểu đồ bên trái, nhóm này bao gồm Ý, Pháp và Đài Loan (hai nước thuộc G7, Anh và Canada, không lọt vào danh sách này). Trong biểu đồ bên phải (dựa trên giá trị gia tăng), Anh xuất hiện với tỷ trọng chỉ nhỉnh hơn 2%.

Xét trên tổng sản lượng, Trung Quốc chiếm tỷ trọng gấp ba lần Mỹ, sáu lần Nhật Bản, và chín lần Đức. Đài Loan, Mexico, Nga, và Brazil hiện có tổng sản lượng cao hơn Anh. Còn Canada thì ở tận vị trí thứ 15.

Công nghiệp hóa chưa từng có tiền lệ

Công nghiệp hóa ở Trung Quốc là chưa từng có tiền lệ. Lần gần đây nhất ngôi vương ngành chế tạo đổi chủ là khi Mỹ vượt qua Anh ngay trước Thế chiến I. Mỹ đã phải mất hơn một thế kỷ mới vươn lên dẫn đầu, nhưng quá trình chuyển giao giữa Trung Quốc và Mỹ chỉ mất khoảng 15 hoặc 20 năm. Nói ngắn gọn, tốc độ công nghiệp hóa của Trung Quốc là không thể so sánh được.

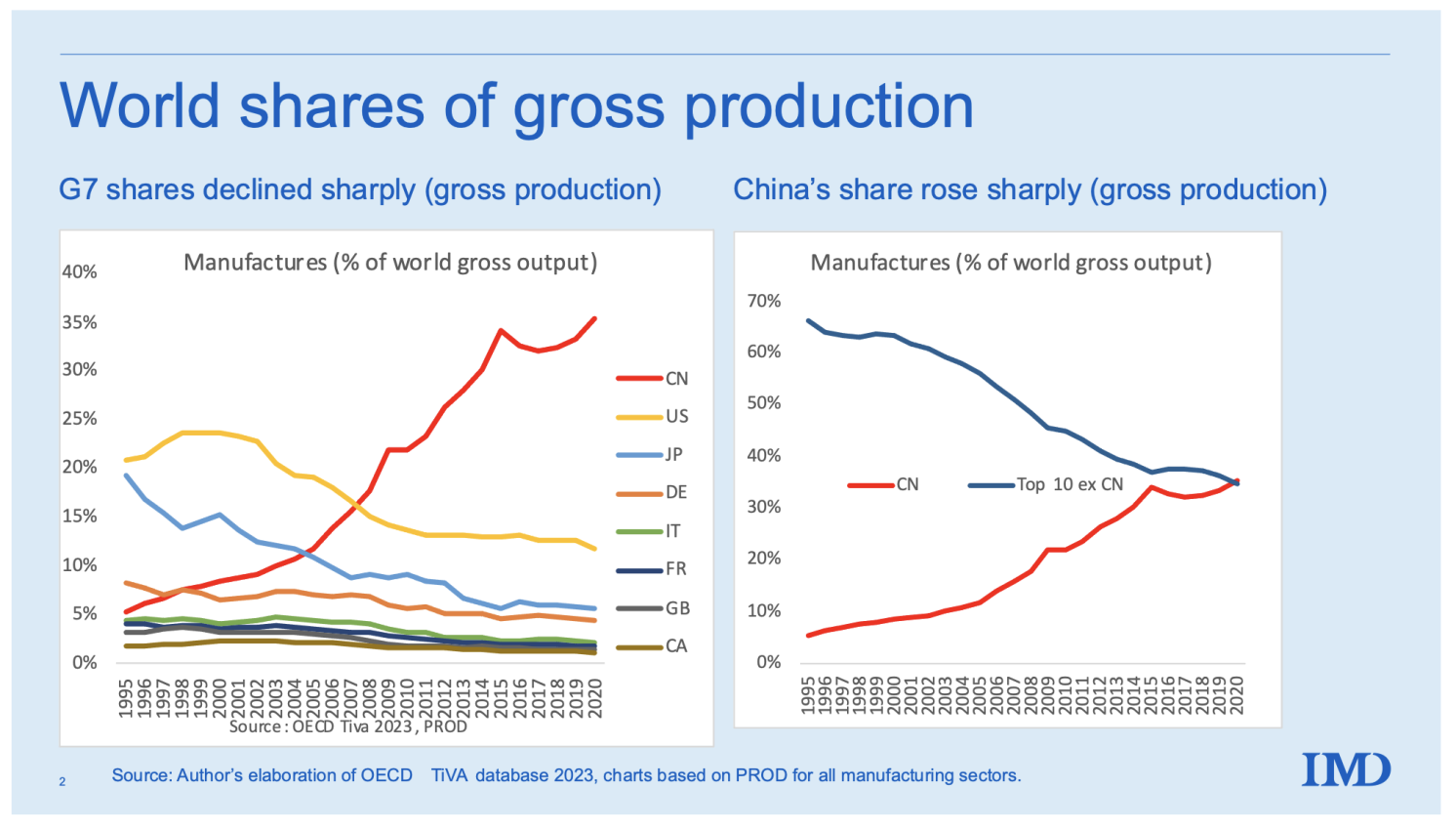

Hình 2 mô tả cách Trung Quốc truất ngôi vương của Mỹ. Nếu chúng ta coi đây là một cuộc đua ngựa 25 vòng – mỗi năm một vòng – thì mọi phấn khích đều nằm ở 13 vòng đầu tiên. Vì dữ liệu chỉ có từ năm 1995, nên Trung Quốc đã bắt đầu cuộc đua trước Canada, Anh, Pháp, và Ý một chút. Trung Quốc vượt qua Đức năm 1998, Nhật Bản năm 2005, và Mỹ năm 2008. Kể từ đó, tỷ trọng toàn cầu của Trung Quốc đã tăng hơn gấp đôi, trong khi tỷ trọng của Mỹ lại giảm thêm 3 điểm phần trăm. Nếu đây là một cuộc đua ngựa trực tiếp, sự nhàm chán sẽ khiến hầu hết khán giả bỏ đi từ lâu.

Biểu đồ bên phải cho thấy tỷ trọng sản lượng của Trung Quốc hiện đã vượt xa tổng sản lượng của các nhà chế tạo lớn tiếp theo cộng lại. Thực tế đáng chú ý này giúp chúng ta hiểu được căng thẳng thương mại Mỹ-Trung hiện nay và mức độ gián đoạn chuỗi cung ứng xảy ra khi Trung Quốc ngừng chế tạo trong thời kỳ Covid. Ấn Độ (không được tách riêng) là nước có tỷ trọng tăng nhanh thứ hai: tỷ trọng trong chế tạo toàn cầu của nước này đã tăng 2 điểm phần trăm kể từ năm 1995.

Tốc độ tăng trưởng của Trung Quốc đã chậm lại và dường như đã trì trệ ở mức khoảng 1/3 sản lượng thế giới. Tuy nhiên, để xác nhận điều này, chúng ta sẽ cần dữ liệu gần đây hơn, vì dữ liệu trong hai năm qua đã bị xáo trộn bởi các sự kiện liên quan đến đại dịch Covid-19. Chỉ số Phát triển Thế giới (WDI) của Ngân hàng Thế giới hiện có dữ liệu đến năm 2022 về giá trị gia tăng, và những dữ liệu này phù hợp quan điểm trì trệ, nhưng WDI lại không báo cáo dữ liệu tổng sản lượng.

Hình 2 – Sự trỗi dậy thần tốc của Trung Quốc trong lĩnh vực chế tạo, 1995-2020, tính trên tổng sản lượng toàn cầu

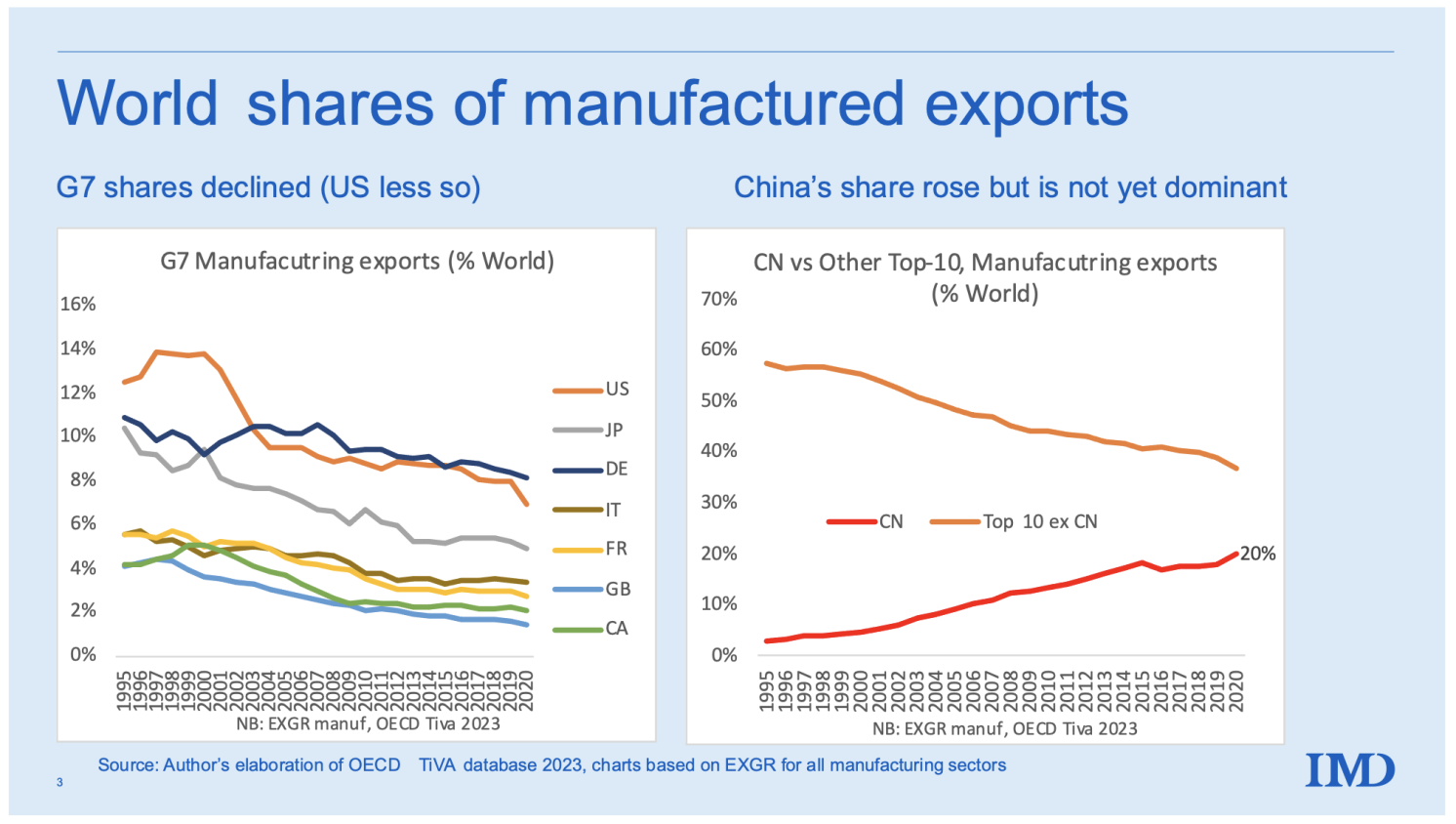

Sự thống trị của Trung Quốc ít rõ ràng hơn trong xuất khẩu (Hình 3), dù mức tăng cũng đáng kinh ngạc không kém. Năm 1995, Trung Quốc chỉ chiếm 3% xuất khẩu ngành chế tạo của thế giới, nhưng đến năm 2020, tỷ trọng của nước này đã tăng lên 20%. Sự sụt giảm tương ứng trong tỷ trọng xuất khẩu của G7 ít kịch tính hơn, nếu so với tỷ trọng chế tạo của nhóm này. Tình trạng này được giải thích là do sự gia tăng nhanh chóng trong tiêu dùng nội địa của Trung Quốc, vốn đã tiêu thụ lượng sản phẩm chế tạo ngày càng lớn kể từ năm 2004. Điều không được thể hiện trong biểu đồ là tỷ lệ xuất khẩu trên chế tạo của Trung Quốc, đạt đỉnh 18% vào năm 2004, sau đó giảm còn 13% trong năm 2020 – gần như quay trở lại mức 11% của năm 1995. Các biểu đồ trong phần Phụ lục được trình bày trên cơ sở giá trị gia tăng.

Hình 3 – Tỷ trọng của Trung Quốc trong xuất khẩu ngành chế tạo thế giới, 1995-2020

Phụ thuộc chuỗi cung ứng bất tương xứng: G7 và Trung Quốc

Các chỉ số về chuỗi cung ứng toàn cầu mà Rebecca Freeman, Angelos Theodorakopoulos, và tôi đã phát triển vào năm ngoái (Baldwin và cộng sự 2022) cung cấp một giải pháp thuận tiện để xác định mức độ phụ thuộc (exposure) đối với sản lượng chế tạo từ nước ngoài trong chuỗi cung ứng (tám chỉ số mới của chúng tôi có thể được tìm thấy trong bản cập nhật TiVA năm 2023). Hai trong số các chỉ số mới của chúng tôi là đặc biệt hữu ích khi mô tả mức độ phụ thuộc trong chuỗi cung ứng toàn cầu.

-

- Phụ thuộc Chế tạo Nước ngoài: Bên nhập khẩu (Foreign Production Exposure: iMport side, FPEM). Chỉ số này thể hiện tỷ trọng của tất cả đầu vào công nghiệp (bao gồm cả đầu vào có nguồn gốc trong nước) mà một quốc gia nhập nguồn từ quốc gia khác, trên thang từ 0 đến 100. FPEM xem xét mức độ phụ thuộc trên cơ sở phân tích toàn diện, theo nghĩa là nó xem xét quan hệ giữa các nhà cung cấp với nhau để xác định sự phụ thuộc của quốc gia mua hàng vào hoạt động chế tạo ở quốc gia bán hàng.

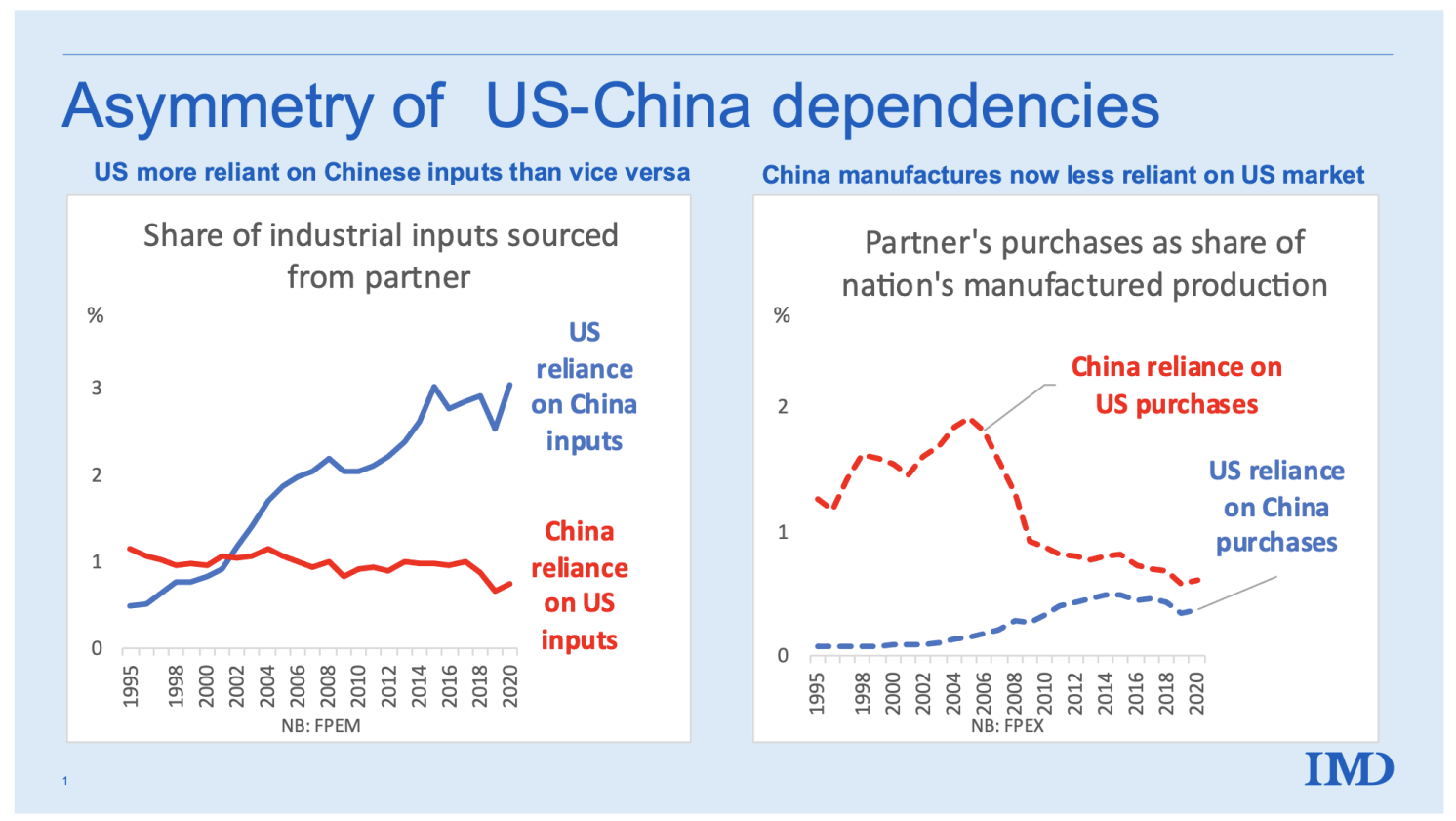

Hình 4, bên trái, cho thấy Mỹ phụ thuộc nhiều vào hoạt động chế tạo của Trung Quốc hơn là chiều ngược lại. Dù điều này có thể gây sốc, nhưng không có gì đáng ngạc nhiên. Bởi đơn giản là một quốc gia chế tạo 11% sản lượng của thế giới sẽ mua nhiều hơn từ một quốc gia chế tạo đến 35% sản lượng, nhưng những con số vẫn đáng kinh ngạc. Đến trước năm 2002, Trung Quốc vẫn phụ thuộc nhiều hơn vào đầu vào từ Mỹ, nhưng Mỹ đã phụ thuộc vào Trung Quốc nhiều hơn kể từ đó. Năm 2020, mức độ phụ thuộc của Mỹ vào hoạt động chế tạo của Trung Quốc cao gấp ba lần so với chiều ngược lại.

-

- Phụ thuộc Chế tạo Nước ngoài: Bên xuất khẩu (Foreign Production Exposure: eXport side, FPEX). Chỉ số này phản ánh tổng sản lượng hàng hóa trung gian của một quốc gia được xuất khẩu sang một đối tác cụ thể. Nó là thước đo mức độ phụ thuộc ở quốc gia bán hàng.

Hình 4, bên phải, cho thấy kết quả như dự đoán: Trung Quốc đã và đang phụ thuộc nhiều hơn vào doanh số bán hàng sang Mỹ so với chiều ngược lại. Giữa những năm 2000, mức độ phụ thuộc của Trung Quốc vào Mỹ gấp 10 lần chiều ngược lại, nhưng cho đến nay, tỷ lệ này đã giảm đáng kể.

Từ những điều trên, có thể thấy một sự bất tương xứng đáng kể trong sự phụ thuộc vào chuỗi cung ứng giữa Trung Quốc và các nhà chế tạo lớn khác. Các chính trị gia có thể muốn phân tách nền kinh tế của họ khỏi Trung Quốc. Nhưng những dữ liệu này cho thấy việc phân tách sẽ khó khăn, chậm chạp, tốn kém, và gây gián đoạn – đặc biệt là đối với các nhà chế tạo G7. Để biết con số cụ thể, xin xem nghiên cứu mô phỏng của Felbermayr và cộng sự (2023) cũng như của Goes và Bekkers (2022).

Trước khi kết thúc phần về câu chuyện trỗi dậy của Trung Quốc, điều quan trọng cần nhớ là sự bất tương xứng này thực sự không liên quan gì đến Trung Quốc, nhưng liên quan đến vị thế siêu cường của Trung Quốc trong lĩnh vực chế tạo. Để dễ hình dung hơn, hãy tưởng tượng các biểu đồ sẽ trông như thế nào nếu chúng chứa các thông tin thực tế về OPEC và G7 trong lĩnh vực dầu khí. Chúng ta sẽ thấy rằng G7 phụ thuộc rất nhiều vào nguồn cung của OPEC hơn là ngược lại. Phần tiếp theo của bài viết sẽ tập trung phân tích từ góc nhìn của Trung Quốc.

Hình 4 – FPEM và FPEX song phương giữa Trung Quốc và Mỹ, 1995-2020

Cán cân thương mại của Trung Quốc theo ngành, mức độ tham gia chuỗi cung ứng, và độ mở của nền kinh tế

Quá trình vươn lên vị thế siêu cường trông như thế nào nếu nhìn từ góc nhìn của Trung Quốc? Một thước đo thuận tiện, dù đơn giản, để đánh giá khả năng cạnh tranh của một quốc gia là cán cân thương mại theo ngành.

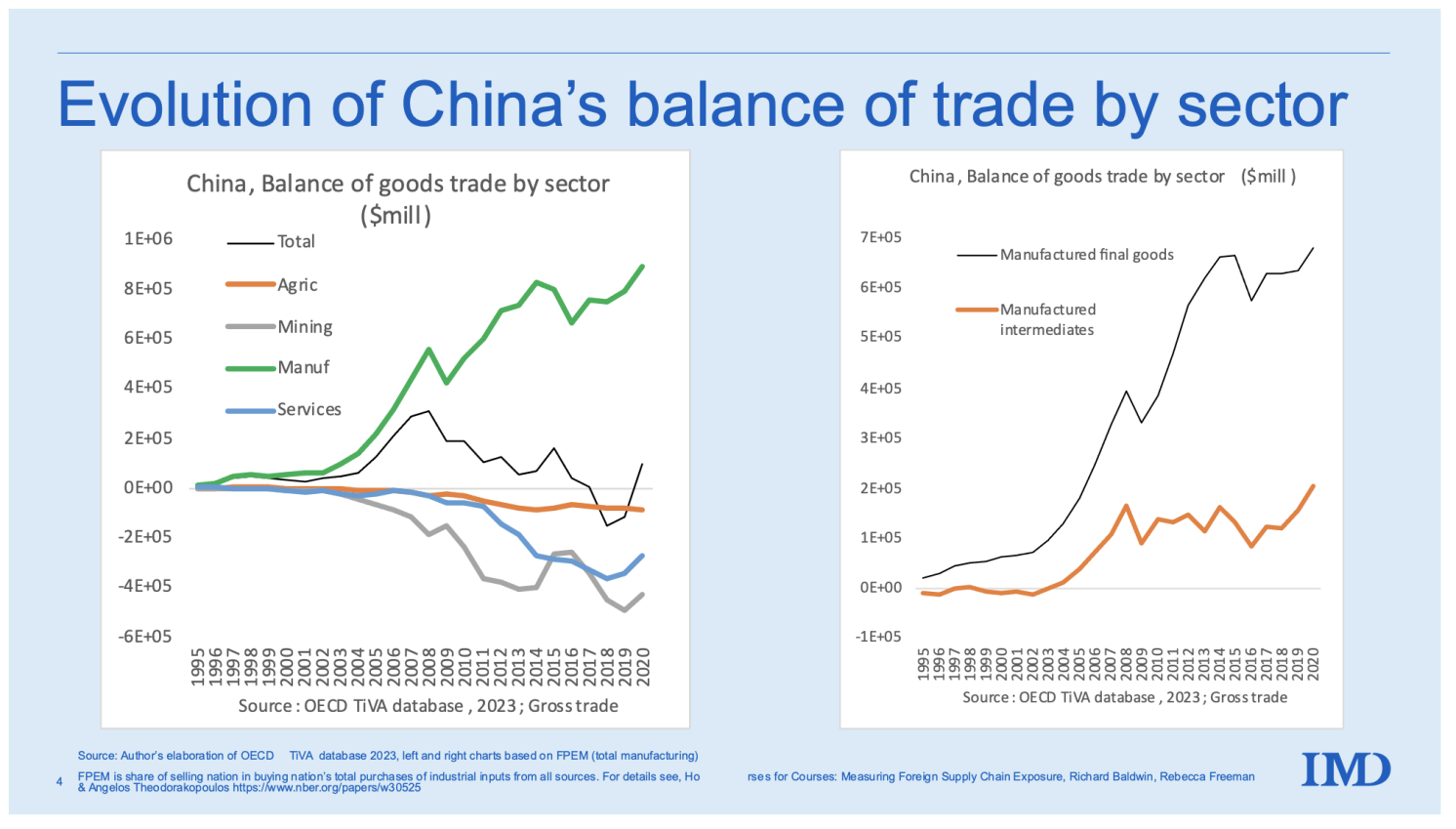

Hình 5, bên trái, cho thấy cán cân xuất-nhập khẩu trong các ngành chính: sản xuất, nông nghiệp, khai thác mỏ và dịch vụ. Cán cân thương mại tổng thể, tức là tổng của các cán cân theo ngành, được thể hiện bằng đường màu đen mảnh. Mô hình rõ ràng đến mức chẳng còn gì gây ngạc nhiên. Trung Quốc là nước xuất khẩu ròng các mặt hàng chế tạo và nhập khẩu ròng mọi thứ khác – nông sản, chế phẩm và nhiên liệu khai thác mỏ, và dịch vụ. Cán cân xuất khẩu thặng dư và thâm hụt đều tăng nhanh. Rõ ràng, Trung Quốc vừa là nước nhập khẩu lớn, vừa là nước xuất khẩu lớn. Nhìn chung, họ có thặng dư vào cuối những năm 2000, sau đó giảm dần rồi chuyển sang thâm hụt vào năm 2018 và 2019 (đường màu đen).

Hình 5, bên phải, cung cấp những gợi ý quan trọng về sự phát triển của ngành chế tạo Trung Quốc. Nó ghi lại sự thay đổi trong xuất khẩu ròng của nước này, dựa trên đầu vào trung gian và hàng hóa cuối cùng. Cho đến giữa những năm 2000, Trung Quốc là một điểm đến điển hình cho các hoạt động gia công nước ngoài: họ nhập khẩu ròng các đầu vào trung gian, và xuất khẩu ròng hàng hóa cuối cùng sản xuất từ các đầu vào nhập khẩu. Từ khoảng năm 2002 trở đi, Trung Quốc đã trở thành nước xuất khẩu ròng lớn về cả hàng hóa trung gian lẫn hàng hóa cuối cùng.

Hình 5 – Xuất khẩu ròng theo ngành, Trung Quốc, 1995-2020

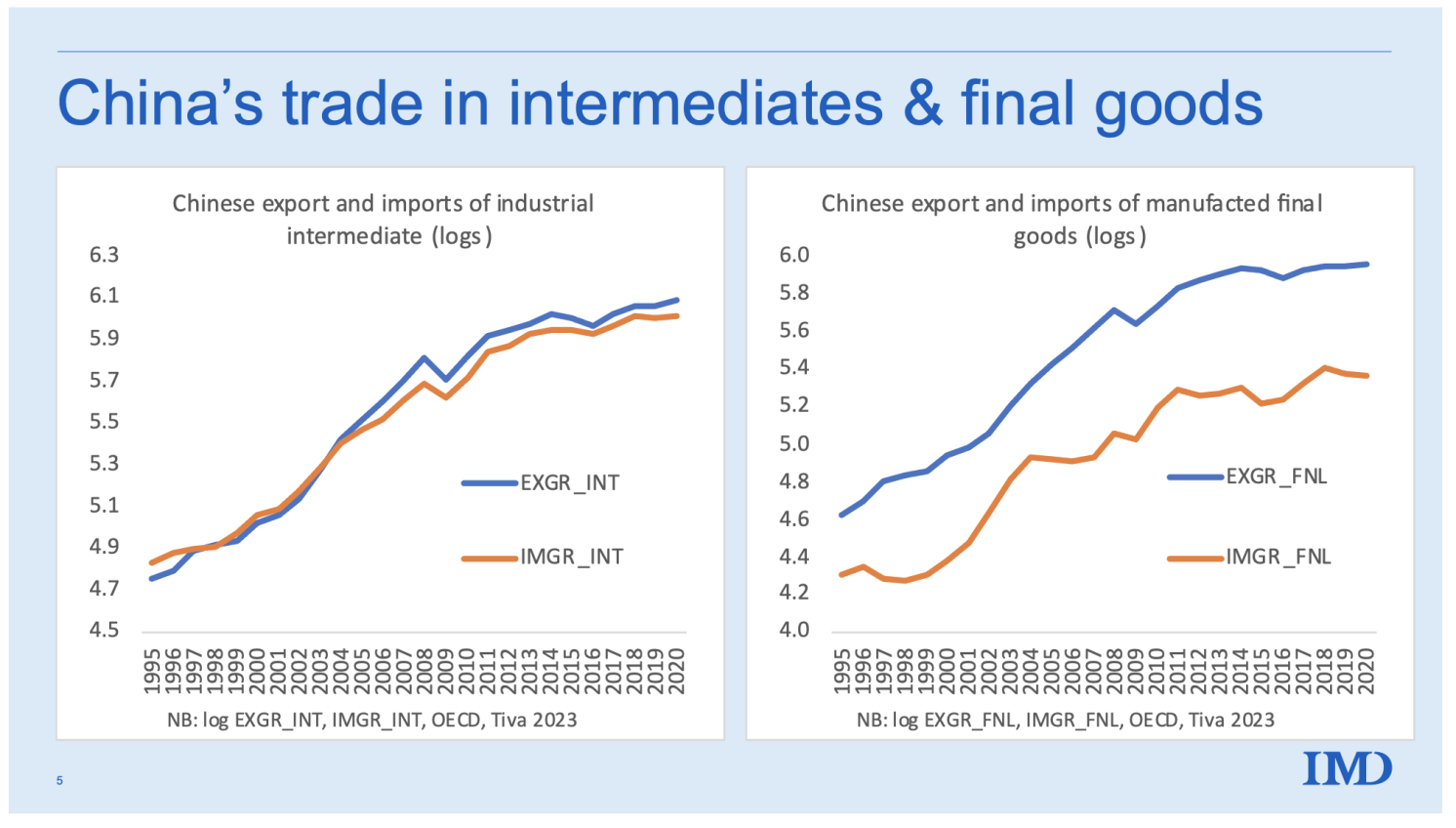

Cán cân thương mại tổng hợp như trong Hình 5 chưa thể hiện sự thay đổi của các thành phần cụ thể. Hình 6, tập trung vào hàng hóa chế tạo, đã tách xuất khẩu và nhập khẩu thành hai mảng riêng biệt. Biểu đồ bên trái cho thấy rằng Trung Quốc đã tham gia mạnh mẽ vào chuỗi cung ứng toàn cầu cho đến giữa những năm 2000. Xuất nhập khẩu các bộ phận và linh kiện công nghiệp tăng trưởng nhanh chóng, đồng thời sản lượng xuất nhập khẩu cũng tăng trưởng. Sau đó, xuất khẩu bắt đầu tăng trưởng nhanh hơn, và sự khác biệt này đã tạo ra cán cân thặng dư về hàng công nghiệp.

Biểu đồ bên phải là một bức tranh khác về hàng hóa cuối cùng. Cụ thể, xuất khẩu luôn vượt xa nhập khẩu, và tốc độ mất cân bằng ngày càng lớn trong những năm 2010.

Hình 6 – Thương mại hàng hóa trung gian và hàng hóa cuối cùng, Trung Quốc, 1995-2020

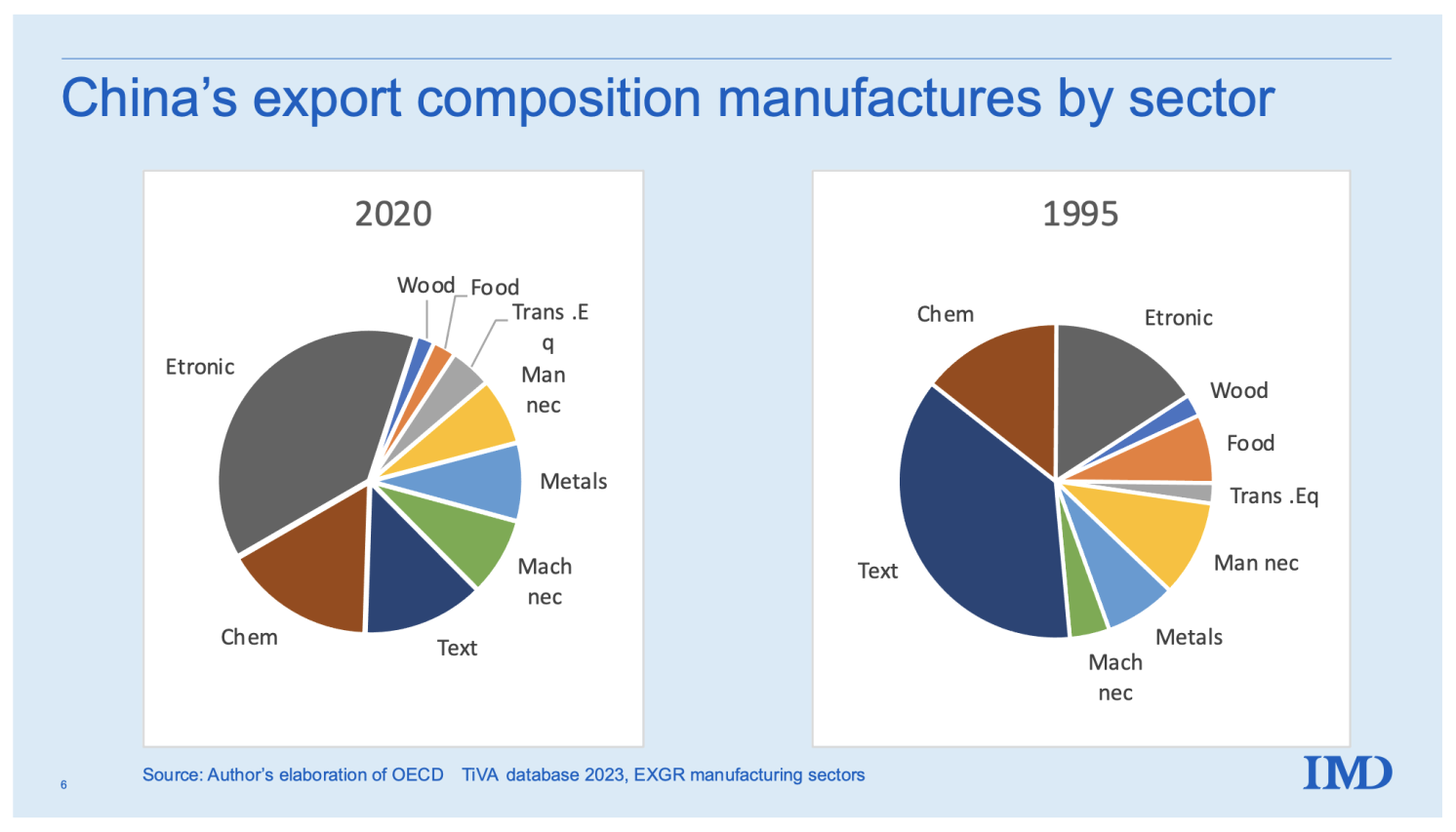

Cặp biểu đồ tiếp theo cho thấy sự thay đổi trong cơ cấu ngành xuất khẩu của Trung Quốc.

Hình 7 trình bày tỷ trọng theo ngành trong năm 1995 (năm đầu tiên có trong cơ sở dữ liệu) và năm 2020. Hình này cho thấy Trung Quốc đã chuyển từ tương đối phụ thuộc vào các lĩnh vực chế tạo đơn giản như dệt may, sang các lĩnh vực phức tạp hơn như điện tử, các sản phẩm kim loại cơ bản và chế tạo, hóa chất và dược phẩm. Có một thực tế đáng chú ý là dệt may chiếm tỷ trọng cao nhất vào năm 1995, nhưng điện tử lại đứng đầu vào năm 2020.

Hình 7 Giỏ hàng xuất khẩu của Trung Quốc, 1995 so với 2020

Tỷ lệ toàn cầu hóa

Cuối cùng, hãy xem xét tỷ lệ toàn cầu hóa của Trung Quốc (Hình 8). Biểu đồ bên phải thể hiện tỷ lệ toàn cầu hóa tổng thể (gross globalisation ratio, GGR) của nước này trong ngành chế tạo. Đây là tỷ lệ sản phẩm chế tạo được bán ra nước ngoài, trong đó sản lượng được tính bằng tổng doanh số của tất cả các nhà chế tạo có trụ sở tại Trung Quốc. Nó khác với GDP của ngành chế tạo vì nó bao gồm tất cả doanh số, chứ không chỉ doanh số bán hàng cuối cùng.

Quay trở lại, chúng ta thấy rằng trong quá trình vươn lên trở thành siêu cường chế tạo, GGR của Trung Quốc đã tăng vọt – gần như tăng gấp đôi – trong thập niên đầu tiên. Quả thực, hầu hết tăng trưởng diễn ra trong khoảng thời gian từ năm 1999 đến năm 2004. Thời kỳ đó là một kỳ tích phi thường của toàn cầu hóa, và có lẽ đó là lý do tại sao rất nhiều người nghĩ về Trung Quốc như một nền kinh tế phụ thuộc rất nhiều vào xuất khẩu. Nhưng câu chuyện đã không kết thúc vào năm 2004.

Kể từ năm 2004, GGR của Trung Quốc đã giảm đều đặn, và đến đến năm 2020 thì GGR không còn khác biệt lớn so với thời điểm bắt đầu vào năm 1995. Tóm lại, ngành chế tạo của Trung Quốc không còn phụ thuộc vào xuất khẩu như nhiều người vẫn tưởng. Đúng là trong giai đoạn đầu xuất khẩu đã tăng nhanh hơn chế tạo (do đó GGR tăng). Nhưng về sau, chế tạo lại tăng nhanh hơn xuất khẩu, hàm ý rằng doanh số bán hàng trong nước ngày càng trở nên quan trọng hơn so với doanh số xuất khẩu – dù doanh số bán hàng ở cả trong và ngoài nước đều bùng nổ trong suốt giai đoạn tăng trưởng cao. Điều này đã bác bỏ quan điểm cho rằng thành công của Trung Quốc là hoàn toàn nhờ vào xuất khẩu. Kể từ năm 2004 trở đi, Trung Quốc đã ngày càng trở thành khách hàng tốt nhất của chính mình.

Bài học rút ra rất đơn giản: độ mở cửa của nền kinh tế Trung Quốc, được đo bằng GGR, đã giảm nhanh chóng. Đến năm 2020, nước này chỉ phụ thuộc nhiều hơn một chút vào doanh số xuất khẩu so với năm 1995.

Hình 8 – Tăng trưởng chế tạo của Trung Quốc và tỷ lệ toàn cầu hóa tổng thể (GGR)

Kết luận

Trung Quốc hiện là gã khổng lồ chế tạo duy nhất của thế giới. Như thành công gần đây của họ trong lĩnh vực xe điện đã cho thấy, nền tảng công nghiệp sâu rộng của Trung Quốc có thể giúp họ đạt được lợi thế cạnh tranh trong hầu hết các lĩnh vực. Ngoại lệ là những lĩnh vực tiên tiến nhất, nơi các nước G7 vẫn chiếm ưu thế.

Các chính trị gia thích nói về việc phân tách với Trung Quốc cần nhìn thẳng vào thực tế. Như chúng tôi đã chỉ ra (Baldwin và cộng sự 2023), tất cả các nhà chế tạo lớn trên thế giới đều nhập khẩu ít nhất là 2% tổng lượng đầu vào công nghiệp của họ từ Trung Quốc. Vì vậy, phân tách là cực khó.

————————–

Tham khảo

Baldwin, R, R Freeman và A Theodorakopoulos (2022), “Horses for Courses: Measuring Foreign Supply Chain Exposure”, Tài liệu làm việc của NBER w31820.

Baldwin, R, R Freeman và A Theodorakopoulos (2023), “Hidden Exposure: Measuring Us Supply Chain Reliance”, Tài liệu làm việc của NBER w31820 (sắp xuất bản trong Tài liệu Brookings về Hoạt động Kinh tế).

Felbermayr, G, H Mahlkow và A Sandkamp (2023), “Cutting through the value chain: the long-run effects of decoupling the East from the West”, Empirica 50: 75–108.

Góes, C và E Bekkers (2022), “The impact of geopolitical conflicts on trade, growth, and innovation”, Tài liệu làm việc của Nhân viên WTO ERSD-2022-09.

Ranganathan, T C A (2023), “What really made China the manufacturing superpower?”, Deccan Herald.

Upadhyaya, Y (2023), “How did China become a manufacturing superpower?”, Medium.

Wang, T (2023), Making Sense of the Chinese Economy, Routledge.

Ngân hàng Thế giới và Trung tâm Nghiên cứu Phát triển Cộng hòa Nhân dân Trung Hoa của Quốc vụ viện Trung Quốc (2013), “China 2030: Building a Modern, Harmonious, and Creative Society”, Ngân hàng Thế giới, No. 12925.

————————

Phụ lục

Hình A1 – Tỷ trọng của Trung Quốc trong GDP chế tạo thế giới, 1995-2020

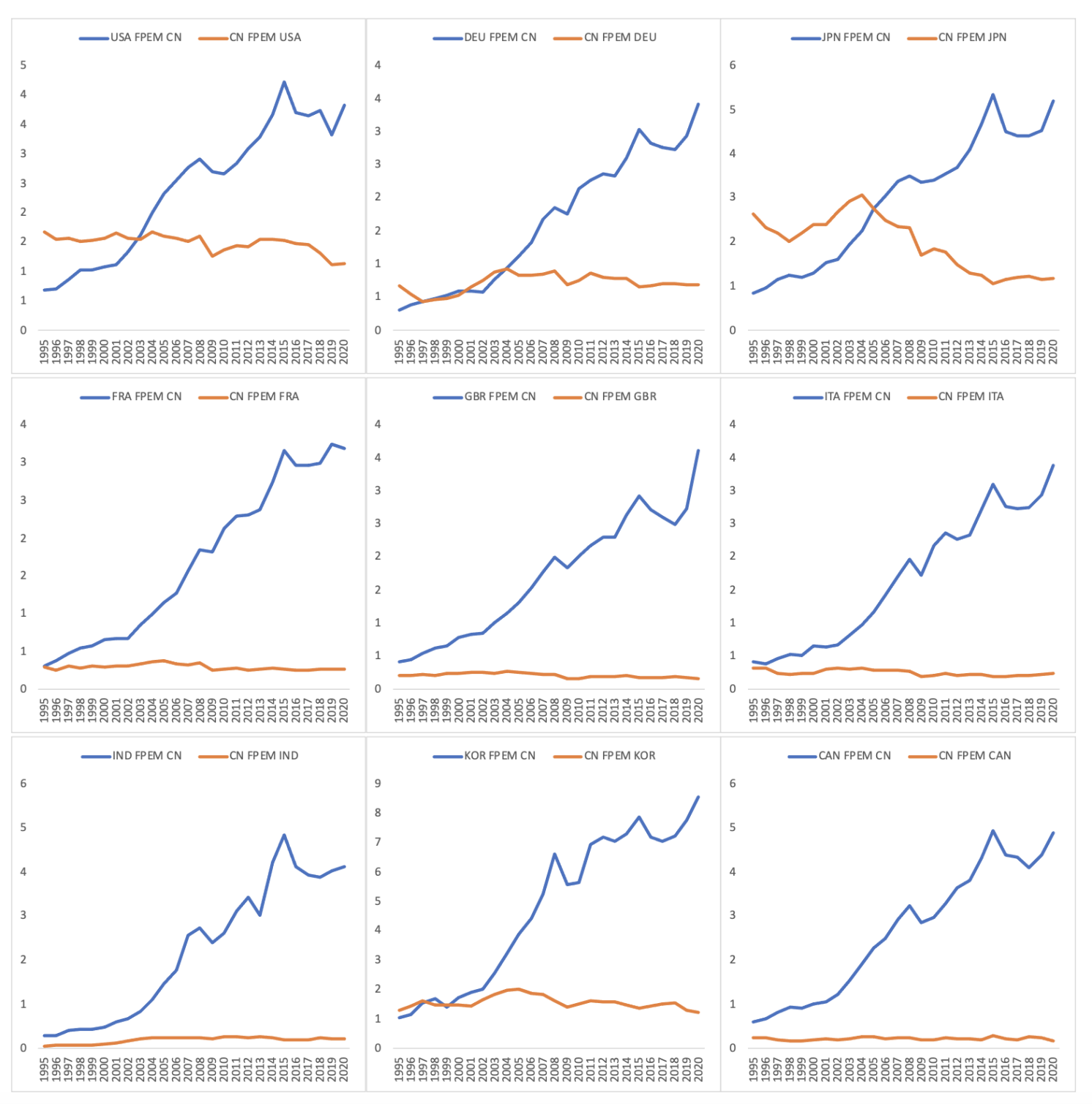

Hình A2 – Phụ thuộc Chế tạo Nước ngoài: Bên nhập khẩu (FPEM): G7, Ấn Độ và Hàn Quốc, 1995-2020

Chú thích

Hình A1 trong phần Phụ lục thể hiện GDP của ngành chế tạo từ góc độ giá trị gia tăng. Suy giảm giá trị gia tăng chế tạo của G7 ít nghiêm trọng hơn so với suy giảm tổng sản lượng, trong khi đó, tỷ trọng giá trị gia tăng của Mỹ đã tăng nhẹ kể từ năm 2010. Cần nhớ rằng tổng sản lượng là tổng doanh số bán hàng hóa chế tạo, nhưng giá trị gia tăng là tổng doanh số trừ đi giá trị của các đầu vào trung gian. Đây là lý do tại sao sự thống trị của Trung Quốc lại không quá nổi bật về mặt giá trị gia tăng, vì nước này đã chuyên môn hoá về các ngành như điện tử, vốn đặc biệt sử dụng nhiều đầu vào trung gian (vì vậy khoảng cách chênh lệch giữa tổng sản lượng của họ so với giá trị gia tăng là không bình thường so với tiêu chuẩn thế giới). Tương tự, tỷ trọng GDP chế tạo toàn cầu của Trung Quốc dù vẫn đứng đầu nhưng không áp đảo như tỷ trọng sản lượng của nước này. Chẳng hạn, vào năm 2020, tỷ trọng của nước này gần gấp đôi so với Mỹ và lớn hơn bốn lần so với Nhật Bản.

Hình A2 cho thấy rằng kết luận về FPEM cũng đúng với các quốc gia G7 khác, cũng như Ấn Độ và Hàn Quốc.

Richard Baldwin là Giáo sư Kinh tế Quốc tế của Trường Kinh doanh IMD tại Lausanne, đồng thời là nhà sáng lập và tổng biên tập của VoxEU.org